Faktoring dla firm jest korzystny, gdy kontrahenci oczekują wystawiania faktur z terminem płatności np. 30 dni lub zalegają z zapłatą.

Faktoring dla firm to nowoczesne rozwiązanie, z którego korzysta coraz więcej przedsiębiorców. To dobry sposób na zatory płatnicze, powodujące problemy finansowe firmy bez winy przedsiębiorcy. W Polsce faktoring jest wybierany z każdym rokiem coraz częściej, głównie zamiast kredytu dla firmy.

FAKTORING DLA FIRM RANKING 2024 – TOP 3

Poznaj zestawienie najlepszych ofert firm faktoringowych dostępnych na polskim rynku. Faktoring dla firm jednoosobowych i transportowych to często jedyna opcja na płynność. Zobacz trzy najlepsze oferty w rankingu faktoringu i wybierz najlepszą dla swojej firmy.

|

1

Faktoring dla firm w NFG eFaktoring

|

|||

| LIMIT do 250.000 zł |

PROWIZJA od 1,99 zł (za sfinansowanie 100 zł na 30 dni) |

||

|

2

Faktoring w Monevia

|

|||

| LIMIT do 250.000 zł |

PROWIZJA 2,5% – 5% (za 30 dni finansowania należności) |

||

|

3

Faktoring online w Flexidea

|

|||

| LIMIT 3 mln zł |

PROWIZJA od 0,8% (za 30 dni finansowania) |

||

RANKING FIRM FAKTORINGOWYCH 2024

Poniżej ranking firm faktoringowych, czyli oferty na finansowanie faktur dla firm. Zapoznaj się i podejmij decyzję, która pozwoli Ci wybrać najlepszą opcję.

|

4

Faktoring w Smeo

|

|||

| LIMIT do 150.000 zł |

PROWIZJA od 1% (50 zł za sfinansowanie 5000 zł) |

||

|

5

Finansowanie faktur w eFaktor

|

|||

| LIMIT 100 tys. zł – 15 mln zł |

PROWIZJA od 0,9% (za 30 dni finansowania) |

||

|

6

Faktura na raty w Fakturatka.pl

|

|||

| LIMIT 30 tys. zł |

PROWIZJA od 1% (za 30 dni finansowania) |

||

|

7

Faktoring dla firm w Finea

|

|||

| LIMIT do 200.000 zł |

PROWIZJA od 2% (za 30 dni finansowania) |

||

|

8

Faktoring dla firm w PragmaGo

|

|||

| LIMIT do 1 mln zł |

PROWIZJA od 1% (za 30 dni finansowania) |

||

|

9

Faktoring dla firmy w Faktoria

|

|||

| LIMIT do 3 mln zł |

PROWIZJA od 0 zł (do 30 tys. zł) |

||

Jak został stworzony ranking faktoringu?

Ranking faktoringów został oparty o obiektywne dane, takie jak koszty dla klienta, szerokość oferty, bonusy oraz subiektywne odczucia oparte na doświadczeniu.

Część ofert prezentowanych w powyższym rankingu to oferty promowane – te na żółtym tle. Z kolei część zawiera tzw. linki afiliacyjne. Jak one działają? Gdy wybierzesz najlepszą dla siebie ofertę i zakupisz produkt, będzie to oznaczało, że firma właśnie pozyskała klient. Z tego tytułu niektóre firmy wypłacają prowizję. Część tej prowizji otrzyma dom mediowy, część tzw. firma afiliacyjna, część serwis Niepoddawajsie.pl. Wysokość takiej prowizji to zwykle kilkadziesiąt złotych. Dziękujemy za skorzystanie z rankingu w naszym serwisie.

Czas pomiędzy wystawieniem faktury a otrzymaniem środków za wykonanie usługi może być różny. Im dłuższy, tym gorzej dla Ciebie. Wystawienie FV powoduje powstanie zobowiązania podatkowego, chociaż gotówka jeszcze nie wpłynęła. W tym czasie może też wystąpić konieczność uregulowania innych należności: wynagrodzeń, opłat, mediów itp. Jeśli zdarza Ci się być w takiej sytuacji, z pomocą przychodzi usługa faktoringu.

FAKTORING DLA FIRM – OPINIE I RECENZJA

Poniżej wyniki naszego rankingu firm faktoringowych, które zajęły czołowe miejsca pod względem jakości usług i korzystnych warunków. Przed podpisaniem umowy faktoringowej, zalecamy dokładne zapoznanie się z kosztami i wymogami danej firmy, aby wybrać ofertę, która najlepiej odpowiada Twoim preferencjom i możliwościom.

![]()

NFG eFaktoring

Pierwsze miejsce w rankingu firm faktoringowych dla NFG eFaktoring. NFG, czyli Narodowy Fundusz Gwarancyjny, to instytucja finansowa będąca częścią Kaczmarski Group, wrocławskiej spółki posiadającej m.in. Krajowy Rejestr Długów BIG.

NFG oferuje szeroki zakres usług finansowych, a ich kompleksowa oferta obejmuje:

- Faktoring cichy i jawny,

- Faktoring ekspres,

- Faktoring zaliczkowy,

- Faktoring zakupowy.

Faktoring w NFG polega na szybkiej wymianie faktur sprzedaży z odroczonym terminem płatności na gotówkę. Jest to forma wsparcia finansowego, która pomaga przedsiębiorcom w utrzymaniu płynności finansowej.

Do korzystania z usług faktoringowych NFG uprawniony jest każdy przedsiębiorca, który chce zadbać o swoją płynność finansową. Oferta NFG jest skierowana głównie do jednoosobowych działalności gospodarczych, które działają na rynku co najmniej 12 miesięcy i rozliczają się z polskimi przedsiębiorcami.

Proces ubiegania się o limit faktoringowy w NFG jest prosty, bezpieczny i szybki. Wystarczy zarejestrować się w Systemie Obsługi Finansowania, podając swój numer NIP, wybrać wartość limitu oraz preferowane terminy odraczania faktur sprzedaży, podać niezbędne dane i dokonać przelewu weryfikacyjnego w wysokości 1 zł. Następnie należy zatwierdzić umowę za pomocą kodu SMS i można aktywnie korzystać z faktoringu cichego, jawnego, ekspresowego czy zaliczkowego.

Uruchomienie limitu faktoringowego w NFG odbywa się szybko i bez zbędnych formalności. Na początek przedsiębiorca może otrzymać od 5 000 zł do 120 000 zł, a w trakcie trwania współpracy istnieje możliwość zwiększenia limitu nawet do 250 000 zł.

Jeżeli oferta faktoringowa NFG przekonała Cię, kliknij w poniższy przycisk i wypełnij wniosek na stronie NFG eFaktoring.

![]()

Monevia – faktoring dla firmy

Firma faktoringowa Monevia zajmuje drugie miejsce w naszym rankingu najlepszych ofert faktoringowych, a ich oferta faktoringu online dostarcza przedsiębiorcom wiele korzyści i wygody.

Sprawdź, jakie są główne cechy oferty Monevii:

- Elastyczne limity – Monevia oferuje szeroki zakres limity faktoringu, które mieszczą się w przedziale od 700 do 300 000 zł. Dzięki temu przedsiębiorcy mają możliwość dopasowania finansowania do swoich indywidualnych potrzeb.

- Termin płatności faktur – Monevia akceptuje terminy płatności faktur od 7 do 90 dni. Ta elastyczność pozwala przedsiębiorstwom skutecznie zarządzać przepływem gotówki i terminami płatności.

- Pełne finansowanie – Jednym z dużych atutów oferty Monevii jest możliwość finansowania aż 100% wartości faktury brutto. To oznacza, że przedsiębiorcy mogą otrzymać natychmiastowe finansowanie, które pokryje całą wartość wystawionej faktury.

- Brak dodatkowych opłat windykacyjnych – Monevia nie nalicza żadnych dodatkowych opłat windykacyjnych ani za opóźnienia w zapłacie przez dłużnika, nawet do 30 dni. To ważna korzyść dla przedsiębiorców, którzy nie muszą martwić się dodatkowymi kosztami związanymi z procesem windykacji.

- Wygodny proces online – Cały proces faktoringowy odbywa się online, co eliminuje konieczność dostarczania dokumentów finansowych, wyciągów bankowych czy plików JPK. Co więcej, Monevia nie wymaga weryfikacji tożsamości klientów poprzez dostęp do bankowości internetowej. To sprawia, że cały proces jest szybki i wygodny dla przedsiębiorców.

- Szybka decyzja i przelew środków – Monevia zapewnia szybką decyzję dotyczącą finansowania faktur, a pieniądze mogą zostać przelane na konto klienta już w ciągu 1 godziny, a najpóźniej w ciągu 24 godzin. To pozwala przedsiębiorcom skorzystać z natychmiastowego finansowania i wykorzystać środki na rozwój swojej działalności.

- Dostępność dla różnych form prawnych firm – Oferta faktoringowa Monevii jest dostępna dla wszystkich form prawnych firm, włączając w to startupy. Co istotne, nie ma minimalnego wymogu okresu prowadzenia działalności, co jest korzystne dla młodych firm.

- Dostępność dla firm prowadzonych przez obcokrajowców.

Jeśli przekonała Cię oferta faktoringowej firmy Monevia, kliknij w poniższy przycisk i wypełnij wniosek.

![]()

Smeo – faktoring

Trzecie miejsce w rankingu faktoringów dla Smeo. W Smeo faktoring polega na tym, że firma przejmuje nieprzeterminowane faktury z odroczonym terminem płatności od klienta na podstawie umowy faktoringowej. Następnie Smeo wypłaca przedsiębiorcy zaliczkę na fakturę, która może wynosić nawet 100% jej wartości pomniejszonej o koszty prowizji.

Dzięki temu przedsiębiorca otrzymuje natychmiastowe środki po sprzedaży, co pozwala mu zachować płynność finansową i korzystać z tych środków na różne cele związane z działalnością gospodarczą, takie jak wypłaty dla pracowników czy zakupy towarów. Faktoring w Smeo pozwala uniknąć opóźnień w płatnościach i zabezpiecza przed zatorami płatniczymi.

W ramach usługi faktoringowej Smeo klient płaci tylko prowizję administracyjną, która jest ustalana jako procent od kwoty brutto pojedynczej faktury. Nie ma stałych kosztów abonamentowych, takich jak opłata za weryfikację kontrahentów, podwyższenie limitu czy zaangażowanie.

Prowizja administracyjna jest pobierana przy wypłacie zaliczki i nie jest zwracana w przypadku wcześniejszej spłaty faktury przez kontrahenta. Odsetki są naliczane tylko za faktyczny okres finansowania i są uwzględniane zbiorczo na fakturze przesyłanej klientowi pod koniec miesiąca.

Jeżeli przekonała Cię oferta firmy faktoringowej Smeo, kliknij w poniższy przycisk i wypełnij wniosek.

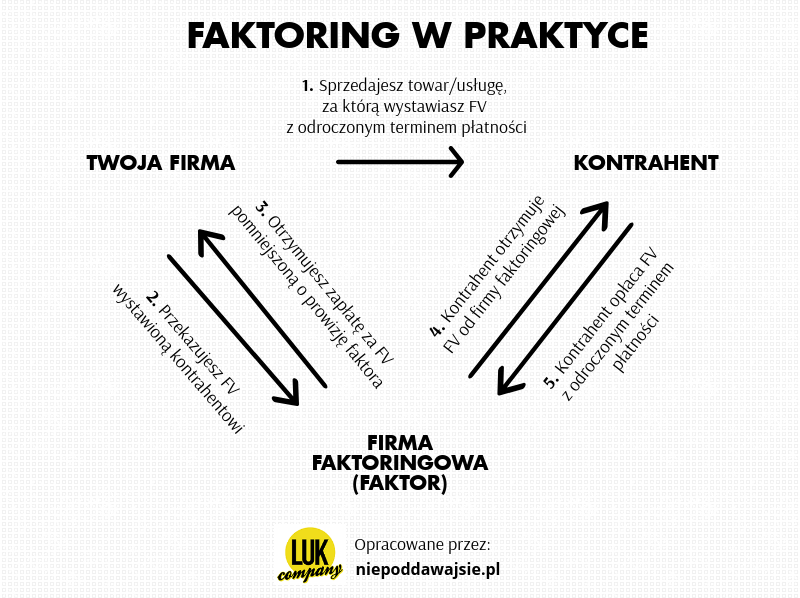

OPIS FAKTORINGU

1. Ograniczenia

Większość firm jest otwarta na współpracę z przedsiębiorcami. Z usługi faktoringu mogą skorzystać duże, średnie i małe przedsiębiorstwa, ale również osoby prowadzące jednoosobową działalność gospodarczą, freelancerzy, start-upy oraz wszelkiego rodzaju spółki, między innymi spółka z o.o.. Mimo to, niektóre firmy udzielającej faktoringu stosują ograniczenia. Np. Faktoria pisze na swojej stronie, że nie udziela faktoringu jeżeli:

- dwa pierwsze znaki kodu PKD przeważającej działalności gospodarczej równają się: 12 – produkcja wyrobów tytoniowych lub 92 – działalność związana z grami losowymi i zakładami wzajemnymi.

- kod PKD przeważającej działalności gospodarczej równa się (01.70.Z – łowiectwo i pozyskiwanie zwierząt łownych, włączając działalność usługową, 38.12.z – zbieranie odpadów niebezpiecznych, 38.22.z – przetwarzanie i unieszkodliwianie odpadów niebezpiecznych.

- kod PKD działalności gospodarczej równa się: 07.21.z – górnictwo rud uranu i toru lub 20.51.z – produkcja materiałów wybuchowych, 20.11.z – produkcja gazów technicznych, 24.46.z – wytwarzanie paliw jądrowych, 25.40.z – produkcja broni i amunicji lub odpadów niebezpiecznych, 64.11.Z – działalność banku centralnego, 64.20.Z – działalność holdingów finansowych, 64.30.Z – działalność trustów, funduszów i podobnych instytucji finansowych, 64.91.Z – leasing finansowy, 65.20.Z – reasekuracja, 65.30.Z – fundusze emerytalne, 66.11.Z – zarządzanie rynkami finansowymi, 94.92.Z – działalność organizacji politycznych, 94.91.Z – działalność organizacji religijnych.

2. Różnica pomiędzy faktoringiem a kredytem

Główną różnicą pomiędzy faktoringiem a kredytem jest sposób dysponowania pozyskaną gotówką. Biorąc kredyt dla rozwój firmy, bank ocenia przeszłą działalność przedsiębiorstwa. Z kolei w przypadku faktoringu, cel na jaki zostaną przeznaczone pieniądze zależy wyłącznie od firmy. Faktor patrzy w przyszłość, nie sprawdza na co zostaną wydane środki, a przedsiębiorca ma pełną swobodę działania.

JAK SKORZYSTAĆ Z FAKTORINGU DLA FIRM? KROK PO KROKU

1. Umowa

Aby jak najszybciej dostać pieniądze za nieopłacone faktury, musisz zacząć od zawarcia umowy z faktorem. Umowa faktoringowa jest zawierana na czas nieokreślony, czym różni się od umów kredytowych zawieranych na zazwyczaj na rok. Nie musisz co roku odnawiać umowy, ale możesz ją wypowiedzieć zachowując okres wypowiedzenia określony w umowie.

2. Zabezpieczenie

Umowę z firmą faktoringową możesz podpisać naprawdę szybko. W przeciwieństwie do kredytu bankowego, ocena zdolności kredytowej nie ma tak wielkiego znaczenia. Liczy się to, czy historia obrotów Twojej firmy z kontrahentami jest pozytywna. To znaczy, czy nie występują okoliczności utrudniające skuteczne ściąganie należności. Do umowy nie musisz też dodawać materialnych zabezpieczeń.

Podstawowymi formami zabezpieczenia w faktoringu są: faktury (wierzytelności) i weksel. Weksel nie jest zawsze konieczny, a o jego wystawienie firma poprosi tylko wówczas, gdy wyczuje możliwość nieściągalności wynikłą z historii Twojej współpracy z kontrahentami. Dla faktora ważne jest również poinformowanie kontrahenta o faktoringu.

3. Obowiązek informacyjny

Musisz powiadomić kontrahentów o podpisaniu umowy faktoringowej i że wszelkie prawa wierzyciela zostały przeniesione na faktora. Od tego momentu płatności za faktury Twój kontrahent będzie kierował na konto faktora, a nie na Twoje. Co istotne, dla kontrahenta nie ma to w zasadzie znaczenia, komu płaci – nie rodzi to po jego stronie żadnych dodatkowych kosztów. Znaczenie może mieć wówczas, gdy chciałby przedłużać termin płatności. Firma faktoringowa ma więcej czasu i narzędzi do ściągania długów niż przeciętny przedsiębiorca.

4. Opłacenie faktury przez faktora

Firma faktoringowa opłaci Twoją fakturę niezwłocznie po podpisaniu umowy. Pierwsza wypłata jest nazywana zaliczką. Otrzymasz od 80% do 100% wartości brutto przesłanej faktury. Procent jest określony w umowie. Pozostałą część faktury zostanie przelana na Twój rachunek firmowy po uregulowaniu należności przez kontrahenta.

5. Opóźnienie w płatności faktury

Gdy Twój kontrahent nie zapłaci faktury w terminie, pracownik faktora skontaktuje się z nim, aby wyjaśnić przyczyny braku zapłaty. Jeśli opóźnienie jest dłuższe niż kilka dni, zostanie wysłane wezwania do zapłaty. Natomiast jeżeli kontrahent nadal nie płaci, faktor może zaproponować rozłożenie spłaty wierzytelności na raty. Jeżeli odbiorca będzie odmawiał płatności, faktor ma możliwość – na Twój wniosek – wszcząć windykację sądową.

W ostateczności może się zdarzyć, że będziesz musiał zwrócić faktorowi zaliczkę wypłaconą wcześniej za tę fakturę. Zwrot zaliczki odbywa się w formie potrącenia kwoty z kolejnej zaliczki. Dzięki temu nie musisz fizycznie zwracać pieniędzy. Taki system odróżnia faktoring od innych usług bankowych. Brak konieczności zwracania zaliczki występuje w faktoringu pełnym, który jest o wiele droższy. Warto wiedzieć, że niektóre programy do fakturowania posiadają automatyczną opcję faktoringu.

KOSZTY FAKTORINGU DLA FIRM

Zapewne to, co Cię najbardziej interesuje, to koszty takiej usługi. Ile wynoszą koszty ponoszone wobec faktora? Za faktoring płaci usługobiorca, czyli Twoja firma. Na łączny koszt faktoringu składają się następujące opłaty:

- administracyjna – za rozpatrzenie wniosku i sporządzenie dokumentacji,

- marża (koszty finansowania),

- operacyjna,

- od monitów, czyli przypomnień i ponagleń wysłanych do nabywców niepłacących terminowo,

- od niewykorzystania obrotu, które zadeklarujesz przed podpisaniem umowy.

Wysokość opłat za faktoring jest uzależniona od wartości i ilości faktur, a także od długości okresu, na jaki wystawiona jest faktura. Faktoring dla firm może mieć różne koszty, zawsze czytaj umowę i regulamin.

Przykładowe koszty:

- ING Finansowanie faktur – od 0,07% za każdy dzień finansowania

- finea – od 0,0833% dziennie

- Narodowy Fundusz Gwarancyjny – od 2,99 zł za sfinansowanie 100 zł.

- Smeo – od 1%, czyli 50 zł za sfinansowanie 5000 zł.

METODA KASOWA ZAMIAST FAKTORINGU

Jeśli jesteś małym podatnikiem (wartość sprzedaży brutto nie przekroczyła w poprzednim roku podatkowym równowartości 1,2 mln euro) i przez terminowe faktury masz problem z zapłatą podatków, możesz skorzystać z metody kasowej. W przypadku metody kasowej, obowiązek podatkowy powstaje z chwilą otrzymania środków (całości lub części) od kontrahenta, a nie w momencie wystawienia faktury.

O wyborze metody kasowej musisz powiadomić naczelnika urzędu skarbowego (formularz VAT-R). Plusem metody kasowej jest także to, że rozliczasz się z US co kwartał, a nie co miesiąc.

Rzecz jasna, metoda kasowa ma zastosowanie tylko w przypadku podatków. Pozostałe koszty, jak media, czynsz i wynagrodzenia musisz płacić w terminie bez względu na to, kiedy otrzymasz pieniądze od kontrahentów. Z pomocą może przyjść… faktoring odwrotny! Istnieje opcja, aby firma faktoringowa opłaciła Twoje bieżące koszty i zaczekała określony czas na pieniądze od Ciebie.

RODZAJE FAKTORINGU

Na rynku istnieją różne rodzaje faktoringu. Zapoznaj się z najpopularniejszymi i zobacz, czym się różnią.

1. Faktoring niepełny (z regresem)

Jest to wariant podstawowy, opisany w artykule. Cechuje się koniecznością zwrotu zaliczki w przypadku, gdy kontrahent nie zapłaci faktorowi.

Faktoring niepełny rzeczywiście wiąże się z tym, że przedsiębiorca nie przenosi całkowicie ryzyka niewypłacalności dłużnika na faktora. Oznacza to, że w przypadku, gdy kontrahent nie spłaca swojego zobowiązania w terminie, przedsiębiorca pozostaje odpowiedzialny za tę należność.

W takiej sytuacji firma faktoringowa może żądać od faktoranta zwrotu uzyskanych środków na podstawie umowy faktoringowej. W praktyce oznacza to, że przedsiębiorca będzie musiał uregulować dług wobec faktora z własnych środków.

Dlatego też, choć faktoring może przynieść wiele korzyści, takich jak poprawa płynności finansowej czy zredukowanie ryzyka, istotne jest, aby przedsiębiorca nadal monitorował terminowe spłaty swoich kontrahentów i podejmował działania w przypadku opóźnień lub niewypłacalności.

2. Faktoring pełny (bez regresu)

Pełny faktoring dla firm polega na tym, że nie musisz zwracać zaliczki. Nie mniej jednocześnie konieczne będzie ubezpieczenie od braku zapłaty ze strony kontrahenta. Ryzyko braku zapłaty (do umówionej kwoty) bierze na siebie faktor. Jest to usługa droższa od podstawowego faktoringu z regresem. To, czy warto z niej skorzystać, musisz ocenić samodzielnie.

Faktoring pełny jest formą finansowania, w której faktor (firma faktoringowa) przejmuje pełną odpowiedzialność za wykupioną należność, włączając w to ryzyko niewypłacalności kontrahenta. W tym przypadku faktorant (przedsiębiorca) może odciążyć się od dalszej obsługi faktury i skoncentrować na prowadzeniu swojej działalności.

W ramach faktoringu pełnego, faktorant sprzedaje swoją fakturę faktorowi, który staje się właścicielem tej należności. Kontrahent faktoranta zostaje poinformowany o zmianie numeru rachunku, na który należy dokonywać płatności. Faktor przejmuje kontrolę nad windykacją długu, co oznacza, że w przypadku problemów z wypłacalnością kontrahenta, to faktor podejmuje działania w celu odzyskania należności.

Dzięki faktoringowi pełnemu, faktorant może zyskać pewność płatności oraz uniknąć konieczności angażowania się w procesy windykacyjne. Odpowiedzialność za windykację długu oraz ryzyko niewypłacalności przechodzi na faktora, co daje przedsiębiorcy większą stabilność finansową i większą pewność terminowych wpływów.

3. Faktoring dla firm – eksportowy

Jeśli posiadasz kontrahentów za granicą, możesz skorzystać z faktoringu eksportowego. Tutaj transakcje są w większości przypadków ubezpieczone i ryzyko braku zapłaty należności ciąży na firmie faktoringowej. Zanim podpiszesz umowę, faktor dokładnie sprawdzi Twoich kontrahentów za granicą pod kątem ryzyka i wypłacalności.

4. Faktoring dłużny (odwrotny)

Faktoring dłużny zwany też odwrotnym, to ciekawy sposób na poradzenie sobie z własnymi zobowiązaniami. Jeśli sam masz problem z opłacaniem należności, możesz podpisać umowę z firmą faktoringową, która będzie regulowała w Twoim imieniu bieżące zobowiązania. Następnie – zgodnie z umówionym terminem, regulujesz płatność na rzecz faktora powiększoną o prowizję faktoringową.

FORMY FAKTORINGU

Usługi faktoringowe mogą być również podzielone ze względu na termin zawiadomienia o podpisaniu umowy faktoringowej. Oto trzy główne rodzaje faktoringu związane z terminem zawiadomienia:

- Faktoring otwarty (faktoring jawny) – w przypadku faktoringu otwartego, kontrahent zostaje poinformowany o podpisaniu umowy faktoringowej zaraz po jej podpisaniu. Zazwyczaj to firma faktoringowa informuje kontrahenta o tym fakcie. W tej formie faktoringu dochodzi do cesji wierzytelności, na którą musi wyrazić zgodę dłużnik faktoringowy. Istotne znaczenie ma również kondycja finansowa dłużnika faktoringowego. Jeśli jest ona pozytywna, usługa faktoringu może być realizowana. Faktoring otwarty jest najpopularniejszą formą faktoringu zarówno dla transakcji krajowych, jak i międzynarodowych.

- Cichy faktoring (tzw. faktoring tajny, bez cesji) – w przypadku cichego faktoringu, sytuacja wygląda nieco inaczej. Dłużnik nie jest informowany o podpisaniu umowy faktoringowej i nadal dokonuje płatności na konto faktoranta. Jednak po otrzymaniu płatności, przedsiębiorca musi przekazać środki finansowe nowemu wierzycielowi, czyli faktorowi. Ten rodzaj faktoringu jest często stosowany w przypadku kontrahentów o dobrej sytuacji finansowej i wysokiej terminowości płatności.

- Faktoring półotwarty – w przypadku faktoringu półotwartego, dłużnik faktoringowy dowiaduje się o sprzedaży należności faktorowi dopiero w momencie otrzymania przedsądowego wezwania do zapłaty. Oznacza to, że jeśli dłużnik reguluje płatności w określonym terminie, może w ogóle nie zdawać sobie sprawy o zmianie właściciela faktury.

W zależności od preferencji i specyfiki transakcji, przedsiębiorca może wybrać odpowiednią formę faktoringu, która najlepiej odpowiada jego potrzebom i relacji z kontrahentami.

KATEGORIE FAKTORINGU

Faktoring może być również podzielony ze względu na terytorium. Oto kategorie faktoringu związane z obszarem geograficznym:

- Faktoring krajowy: Jest to forma faktoringu, która obejmuje tylko firmy zarejestrowane na terytorium Polski i prowadzące swoją działalność w kraju. Faktoring krajowy może być oferowany w różnych formach, takich jak faktoring pełny, niepełny lub mieszany.

- Faktoring globalny: Jest to faktoring skierowany do przedsiębiorstw prowadzących działalność za granicą. Dzieli się na dwie podkategorie:

- faktoring eksportowy – jest to rozwiązanie dla polskich przedsiębiorców, którzy eksportują swoje produkty na rynki zagraniczne.

- faktoring importowy – jest to usługa dla przedsiębiorstw zajmujących się importem towarów z rynków zagranicznych do Polski. W przypadku faktoringu importowego, polski faktor współpracuje z odpowiednikiem w kraju, z którego pochodzą importowane produkty.

- faktoring dyskontowy (przyspieszony) – w tej formie faktoringu, po podpisaniu umowy z firmą faktoringową, przedsiębiorca otrzymuje natychmiastowe przekazanie środków finansowych. Jednak prowizja pobierana przez faktora może być wyższa, co może wpływać na ostateczną kwotę otrzymaną przez przedsiębiorcę.

- faktoring zaliczkowy – w przypadku faktoringu zaliczkowego, faktor wypłaca przedsiębiorcy zaliczkę, która stanowi określony procent kwoty widocznej w umowie sprzedaży. Pozostałą część kwoty przedsiębiorca otrzymuje, gdy dłużnik ureguluje płatność na konto faktora.

- faktoring wymagalnościowy – jest to specyficzna forma faktoringu, w której celem przedsiębiorcy nie jest utrzymanie płynności finansowej ani pozyskanie środków na nowe inwestycje. Przedsiębiorca przekazuje wierzytelność firmie faktoringowej, a faktor wypłaca pieniądze faktorantowi dopiero po spłacie długu przez kontrahenta.

Wybór odpowiedniej kategorii faktoringu zależy od potrzeb i specyfiki działalności przedsiębiorstwa, a także relacji z kontrahentami i preferencji finansowych.

CZY WARTO SKORZYSTAĆ Z FAKTORINGU?

Plusy

Jeśli potrzebujesz szybkiego sposobu na sfinansowanie swoich zobowiązań, nie posiadasz zabezpieczeń na wzięcie kredytu obrotowego lub masz problem z płynnością finansową – rozważ faktoring dla firm.

Sprawdź wszystkie plusy:

- poprawa płynności finansowej,

- możliwość korzystania ze stałego dopływu kapitału obrotowego,

- zaplanowanie wydatków bez obaw, że kontrahenci nie zapłacą w terminie,

- opcja przeniesienia niewypłacalności dłużnika na faktora,

- opcja skorzystania z innych usług, jak: obsługa w zakresie rozliczania należności, windykacja wierzytelności, badanie kondycji finansowej kontrahentów,

- sprzedaż towarów i usług z dłuższymi terminami płatności,

- możliwość korzystania przez firmy z sektora MŚP bez zdolności kredytowej,

- szybkie opłacanie dostawców, co często wiąże się z możliwością otrzymania rabatu,

- oszczędność czasu przy wysyłaniu ponagleń i wezwań do kontrahentów zalegających z zapłatą.

Minusy

Jak wszystko, także i faktoring ma swoje minusy. Do najważniejszych należą:

- konieczność powiadomienia kontrahentów o podpisaniu umowy faktoringowej,

- pogorszenia relacji biznesowych z uwagi na możliwość odebrania tego jako „brak zaufania”,

- nie można finansować sprzedaży detalicznej, gotówkowej i komisowej,

- wysoki koszt faktoringu w stosunku do innych form finansowania,

- konieczność zwrotu zaliczki otrzymanej od faktora w przypadku opóźnień spłaty faktur przez kontrahentów.

Aby zniwelować ostatni podpunkt, możesz skorzystać z faktoringu bez regresu, w którym to faktor bierze na siebie ryzyko niewypłacalności. Ostateczną decyzję podejmij samodzielnie po przeanalizowaniu wszystkich „za” i „przeciw”.

DLA KOGO FAKTORING DLA FIRM?

Faktoring może przynieść wiele korzyści przedsiębiorstwom, niezależnie od ich wielkości. Decyzja o wyborze faktoringu powinna być oparta na indywidualnych potrzebach i celach firmy. Dobrze jest porównać oferty różnych firm faktoringowych, uwzględniając koszty, warunki umowy, dodatkowe usługi i dostosować je do swojej działalności.

Faktoring może przyczynić się do zwiększenia płynności finansowej, minimalizacji ryzyka niewypłacalności i wspierać rozwój firmy.

WYPRÓBUJ FAKTORING DLA FIRM – FAQ

Czy faktoring się opłaca?

Opłacalność faktoringu zależy od indywidualnej sytuacji i potrzeb przedsiębiorstwa. Faktoring może przynieść korzyści, takie jak natychmiastowy dostęp do środków finansowych i zwiększona płynność, co sprzyja rozwojowi firmy. Jednak koszty faktoringu, takie jak prowizje i odsetki, mogą wpływać na ostateczną opłacalność tej formy finansowania.

Kto płaci za faktoring?

W przypadku faktoringu koszty są ponoszone przez przedsiębiorstwo korzystające z usługi. Przedsiębiorca płaci prowizję faktoringową, która jest uzależniona od wartości faktury i określona w umowie. Dodatkowo, w niektórych przypadkach mogą występować opłaty dodatkowe, takie jak opłaty za analizę kontrahenta czy odsetki za faktyczne finansowanie.

Ile procent pobiera faktoring?

Stawki prowizji faktoringowej mogą się różnić w zależności od firmy faktoringowej oraz indywidualnych warunków umowy. Typowe stawki prowizji wahają się od 1% do 5% wartości faktury. Wysokość prowizji zależy od czynników takich jak branża, ryzyko niewypłacalności kontrahentów i termin płatności faktur.

Jeśli zainteresował Cię faktoring dla firm i chciałbyś dowiedzieć się więcej, to polecam kontakt z doradcą z Narodowego Funduszu Gwarancyjnego. Sprawdź szczegóły – dowiedz się wszystkiego, co najważniejsze o faktoringu. Ta wiedza nic nie kosztuje. Ranking firm faktoringowych miał przybliżyć Cię do wyboru najlepszej oferty. Pamiętaj, że decyzję podejmujesz samodzielnie.

Treści zawarte w serwisie są wyłącznie wyrazem osobistych poglądów autorów i nie stanowią „rekomendacji” w rozumieniu przepisów Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów (Dz. U. z 2005 r. Nr 206, poz. 1715). Pamiętaj, że sam podejmujesz decyzje inwestycyjne na własną odpowiedzialność.

u mnie sprawdza się faktoring odwrotny od efaktor, jest mało formalności i wszystko można ogarniać przez neta

Korzystam właśnie z faktoringu NFG i bardzo sobie cenię, aż żałuje, że wcześniej o nim nie słyszałem

Finea ma bardzo dobre warunki i sporo rodzajów faktoringu w ofercie, warto ich wziąc pod uwage jak ktoś szuka faktoringu

Długo się czeka w finea na załatwienie formalności?

Ja się kilka miesięcy temu zdecydowałem na korzystanie z usług Finea. Kasa jest szybko na koncie, formalności niewiele, bardzo polecam

finea ma świetne warunki, jak potrzebuję pilnie środków a kontrahenci opóźniają się z płaceniem korzystam z faktoringu właśnie u nich

Ja skorzystałem z usług finea, sporo znajomych polecało, dobre warunki współpracy, szybka kasa na koncie

Też chciałbym zacząć korzystać z usług firmy faktoringowej, ale do końca sam nie wiem którą wybrać. Ta finea wydaje się być dobrym wyborem. Czy ktoś jeszcze poleca ją czy może jakaś inna będzie lepsza?

eFaktor super sprawa. Fajnie doradzają wiec wszystko idzie łatwo i w punkt. To jest lepsze niż kredyt bo banki sa bardziej zachowawcze, wiecej papierów. No i calosc jest online, wiec tu juz mega wygodne. Zawsze sie balem o te plynnosc, ale teraz jest o wiele latwiej.

myślałem o tym efaktor, zastanawiam się czy faktycznie tak malo jest tam formalności??

Też korzystam, w budowlance potrzebny jest przepływ pieniędzy, trzeba opłacać pracowników, efaktor mi to umożliwia, nie ma żadnych przestojów

Ciekawą ofertę ma też faktoring monevia, szczególnie dedykowaną dla branży transportowej. Rozważając korzystanie z takiej usługi należy dokładnie sprawdzić koszty i czy jest ona dla nas opłacalna. Jeśli tak to zapewnienie sobie płynności finansowej jest dobrym posunięciem.

Faktoring to jeden ze skutecznych sposobów utrzymania płynności finansowej w firmie, który z roku na rok zyskuje coraz większą popularność. Przede wszystkim faktoring to mniej formalności w przeciwieństwie do kredytu bankowego, brak konieczności posiadania wysokiej zdolności kredytowej, możliwość inwestowania w realizację kolejnych zleceń bez zastojów finansowych. Korzystając z usług faktoringu należności można otrzymać nawet w ciągu 24h. Istotna jest także weryfikacja wiarygodności kontrahenta przez firmę faktoringową, co ogranicza ryzyko ewentualnych problemów z wypłacalnością.

Kiedy warto skorzystać z faktoringu to jak zapytać, kiedy warto mieć płynność finansową. Odpowiedź brzmi: zawsze :D Dlatego też cenię sobie współpracę z Bibby Financial Services, bo w końcu mogę konkurować z „dużymi” na rynku.