Skala podatkowa to najpopularniejsza forma opodatkowania działalności gospodarczej. Choć nie zawsze najkorzystniejsza. Sprawdź kiedy warto wybrać zasady ogólne.

Jedną z najpopularniejszych form opodatkowania działalności gospodarczej w Polsce jest skala podatkowa, w której wyróżniamy stawkę progresywną. Stosowana stawka zależy od dochodów uzyskanych w ostatnim roku podatkowym. Podstawą do naliczenia podatku jest dochód, czyli wszystkie przychody pomniejszone o koszty ich uzyskania. Jak konkretnie działa skala podatkowa i dla kogo stanowi optymalną formę opodatkowania?

PROGI PODATKOWE W POLSCE

Podatek progresywny w Polsce bazuje na dwóch stawkach. Zdecydowana większość podatników rozlicza się na podstawie podstawowej stawki 12%. Obowiązuje ona w sytuacji, gdy uzyskany dochód roczny nie przekracza wartości 120.000 złotych. Jeśli roczny dochód przekroczy tą kwotę, wówczas obowiązuje wyższa stawka 32%.

Eksperci zwracają uwagę na bardzo radykalny skok stawki przy stosunkowo niskiej kwocie. Weźmy chociażby przykład Stanów Zjednoczonych, gdzie obowiązuje pięć stawek podatkowych. Najwyższa z nich – 35%, obowiązuje przy dochodach przekraczających 373.650 dolarów rocznie. 1% podatników w Polsce rozlicza się na podstawie wyższej stawki.

W Polsce obowiązuje również kwota wolna od podatku i wynosi 30.000 złotych. Jeśli dochód w skali rocznej nie przekracza tej kwoty, wówczas podatnik otrzymuje zwrot podatku na konto bankowe. Dotyczy to wyłącznie podatników rozliczających swoje przychody na podstawie formularzy PIT-36 lub PIT-37.

O ile osoby fizyczne nieprowadzące działalności nie mają możliwości zmiany formy opodatkowania, o tyle przedsiębiorcy mają do dyspozycji cztery różne formy opodatkowania:

- skalę podatkową,

- podatek liniowy (19% niezależnie od dochodów),

- ryczałt od podatków ewidencjonowanych (podatek od przychodów),

- kartę podatkową (podatek w formie konkretnej kwoty).

DLA KOGO PRZEZNACZONA JEST SKALA PODATKOWA?

Skala podatkowa dotyczy zarówno przedsiębiorców prowadzących własną działalność gospodarczą jak również osoby fizyczne czerpiące dochody z innych źródeł, np. z umowy o pracę.

Zdecydowana większość podatników w Polsce bazuje na skali podatkowej. Choć jest to podatek progresywny, eksperci zwracają uwagę, że w praktyce nie różni się szczególne od podatku liniowego. Wyższa stawka obowiązuje bowiem zaledwie 1% podatników.

Jednocześnie warto wiedzieć, że gdy uzyskują dochód wyższy niż 120.000 złotych możesz przejść na podatek liniowy. Wszystko po to, aby uchronić się przed koniecznością płacenia 32-procentowego podatku.

SKŁADKA ZDROWOTNA NA SKALI PODATKOWEJ 2024

Składka zdrowotna przy skali podatkowej wynosi 9% uzyskanego dochodu.

Nie ma możliwości jej odliczenia, nawet w części – jak w przypadku podatku liniowego.

Obliczenie składki zdrowotnej w przypadku zasad ogólnych jest więc bardzo proste, mnożysz 9% razy uzyskany w danym miesiącu dochód.

JAK OBLICZYĆ PODATEK DOCHODOWY NA PODSTAWIE SKALI?

Od kilku lat osoby fizyczne nieposiadające działalności gospodarczej nie muszą się już rozliczać z fiskusem samodzielnie. Za rozliczenie odpowiada bowiem pracodawca. Wciąż mamy jednak możliwość skorzystania z różnych ulg, które pozwolą na obniżenie kwoty podatku.

Przedsiębiorcy muszą natomiast prowadzić księgowość, w której przechowywane są wszystkie dokumenty potwierdzające uzyskane przychody oraz poniesiony koszty. Podatek rozliczasz zgodnie z obowiązującą skalą podatkową:

- Pierwszym krokiem jest zsumowanie wszystkich przychodów, a następnie odjęcie kosztów ich uzyskania. Poniesione koszty muszą być związane z faktyczną działalnością firmy i odpowiednio udokumentowane ważną fakturą.

- Po odjęciu kosztów od przychodu otrzymujemy dochód. Jest to podstawa opodatkowania. Jeśli nie przekracza kwoty 120.000 złotych stosujemy 12-procentową stawkę. Jeśli roczny dochód jest wyższy, stosujesz stawkę 32-procentową.

Rozliczając podatek na podstawie zasad ogólnych, możesz pomniejszyć go o liczne ulgi podatkowe:

- ulga na dziecko,

- ulga z tytułu termomodernizacji budynku,

- odliczenie podatku zagranicznego,

- ulga rehabilitacyjna,

- ulga związana z przekazaniem darowizny (np. ulga dla krwiodawców).

Więcej o ulgach podatkowych dla przedsiębiorców przeczytasz tutaj.

Rozliczenie z urzędem skarbowym następuje na podstawie wypełnionego formularza PIT-36. W ostatnich latach znacznie usprawniono usługi świadczone przez urząd online, dzięki czemu deklarację podatkową można złożyć przez Internet.

ZASADY OGÓLNE (SKALA PODATKOWA) A PODATEK LINIOWY

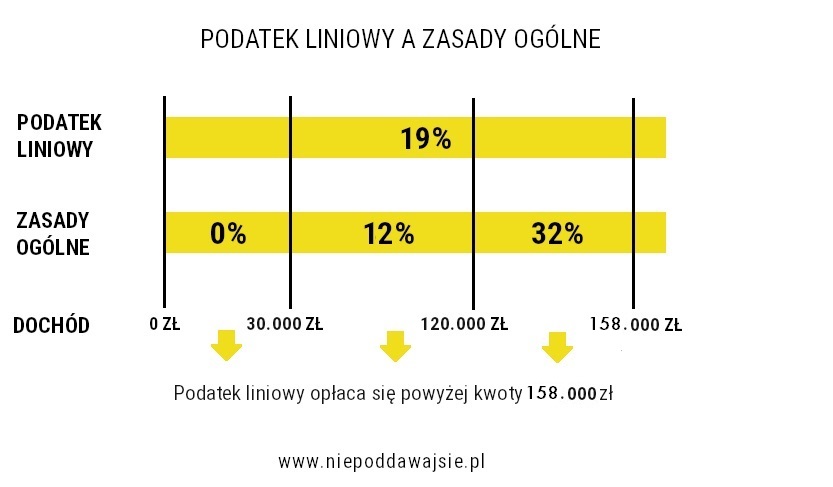

Jaka jest różnica między podatkiem liniowym a skalą podatkową? Przede wszystkim w procentowej wysokości podatku do zapłacenia.

Większość przedsiębiorców rozlicza się na podstawie skali podatkowej (zasady ogólne). W przypadku, gdy roczny dochód nie przekracza wartości 120.000 złotych, podatek wynosi 12% minus kwota zmniejszająca podatek (3600 zł).

Jeśli dochód roczny przekracza powyższą kwotę, przedsiębiorstwo automatycznie wchodzi na wyższy poziom skali podatkowej. Wówczas podatek wynosi 12% z kwoty 120.000 zł + 32% od nadwyżki ponad 120.000 złotych.

W przypadku podatku liniowego, stawka podatku jest zawsze taka sama i wynosi 19%.

Co się bardziej opłaca – podatek liniowy czy skala podatkowa?

Rozważmy uproszczony przykład.

Firma „Żaba Marek Nowak” w 2021 r. osiągnęła roczny dochód w wysokości: 120.000 zł (przykład A), 160.000 zł (przykład B), 230.000 zł (przykład C). Jej właścicielem jest singiel nie posiadający dzieci. Zastanawia się, jaką formę opodatkowania wybrać w 2022 roku – podatek liniowy czy rozliczenie na zasadach ogólnych? Co będzie bardziej korzystne – sprawdźmy.

Przykład A

a) Jeśli zdecyduje się na zasady ogólne (skala podatkowa), to zapłaci:

składka zdrowotna: 120 000 x 9% = 10.800 zł

PIT: 10.800 (tyle wynosi 12% z 120.000 zł minus 3600 (kwota zmniejszająca podatek)) = 10.800 zł

Łącznie zapłaci 10.800 + 10.800 = 21.600 zł

b) Jeśli zdecyduje się na podatek liniowy to:

składka zdrowotna: 120 000 x 4.9% = 5.880 zł / w całości do odliczenia od podstawy opodatkowania

PIT: (120 000 – 5880) x 19% = 21.683 zł

Łącznie zapłaci 8.820 + 32.524 = 27.563 zł

Jak widać, w przypadku bezdzietnego singla, który osiągnął dochód 120 tys. zł bardziej opłaca się wybrać skalę podatkową. Korzyść wynosi 5963 zł.

Pozostałe warianty z przykładu:

| Dochód roczny → Forma opodatkowania ↓ |

120.000 zł | 160.000 zł | 230.000 zł |

| Skala podatkowa (koszty) | NFZ 10.800 zł PIT 10.800 zł Razem 21.600 zł |

NFZ 14.400 zł PIT 23.600 zł Razem 38.000 zł |

NFZ 20.700 zł PIT 46.000 zł Razem 66.700 zł |

| Podatek liniowy (koszty) | NFZ 5.880 zł PIT 21.683 zł Razem 27.563 zł |

NFZ 7.840 zł PIT 28.910 zł Razem 36.750 zł |

NFZ 11.270zł PIT 41.762zł Razem 53.032 zł |

Jak widać powyżej, podatek liniowy zaczyna opłacać się od dochodów rzędu 160.000 zł.

W praktyce wybór jest dużo bardziej złożony. Forma opodatkowania wpływa bowiem również na możliwość korzystania z niektórych ulg, a te możesz odliczyć gdy rozliczasz się wg skali podatkowej (zasady ogólne). Dlatego przed wyborem formy opodatkowania warto sprawdzić, z których ulg będziesz korzystać.

|

Rodzaj ulgi/rozliczenia |

Co możesz odliczyć od podatku? |

|

|

PODATEK LINIOWY 19% |

ZASADY OGÓLNE 12% / 32% |

|

| Ulga prorodzinna/na dziecko |

|

x |

| Ulga termomodernizacyjna |

x |

x |

| Ulga B+R (na działalność badawczo – rozwojową) |

x |

x |

| Ulga IP-BOX |

x |

x |

| Darowizny laptopów i tabletów dla organów prowadzących placówki oświatowe |

x |

x |

| Darowizny na cele walki z COVID |

x |

x |

| Rozliczenie z małżonkiem/ jako samotnie wychowującym |

|

x |

| Kwota wolna od podatku 30.000 zł |

|

x |

| Ulga na internet |

|

x |

| Składki ZUS (emeryt – rentowa, chorobowa. wypadkowa)* |

x |

x |

| Składka na FP, FZŚS* |

|

x |

| IKZE (indywidualne konto zabezpieczenia emerytalnego) |

x |

x |

| Nienależne pobrane świadczenia |

|

x |

| Wydatki na cele rehabilitacyjne |

|

x |

| Darowizny – krew, OPP, kult religijny |

|

x |

| Darowizny – cele charytatywno – opiekuńcze Kościołów |

x |

x |

| Darowizny – cele edukacji zawodowej |

x |

x |

| Nowe technologie |

|

x |

| Ulga abolicyjna (dochody zagraniczne) |

x |

x |

| 1% podatku na rzecz organizacji pożytku publicznego |

x |

x |

| Ile wynosi składka zdrowotna |

4.9% od dochodu |

9% od dochodu |

KIEDY WARTO WYBRAĆ ZASADY OGÓLNE?

Skala podatkowa jest najczęściej stosowaną formą opodatkowania preferowaną przez przedsiębiorców. Plusem jest to, że jej zasady są klarowne i jasne, dzięki czemu, wielu przedsiębiorców może samodzielnie zadbać o wszelkie kwestie związane z prowadzeniem księgowości w swojej firmie.

Warto wybrać zasady ogólne jeżeli:

- spodziewasz się dochodów rocznych poniżej ok. 158.000 zł,

- obowiązują Cię ulgi, które możesz odliczyć od podatku,

- rozliczasz się wspólnie z małżonkiem.

Gdy przekroczysz ok. 58.000 zł możesz wybrać podatek liniowy lub rozważyć przekształcenie działalności gospodarczej w spółkę z o.o., czyli w najlepszą formę prowadzenia firmy.

JAK PRZEJŚĆ NA ZASADY OGÓLNE

Przy zakładaniu działalności gospodarczej składasz wniosek CEIDG-1, w którym zaznaczasz preferowaną formę opodatkowania.

Jeżeli korzystasz z innej formy opodatkowania, np. podatku liniowego i chcesz przejść na zasady ogólne, musisz zaczekać do stycznia. Istnieje możliwość zmiany dotychczasowej formy opodatkowania na inną, ale w ograniczonym terminie.

W tym celu musisz złożyć stosowny wniosek w urzędzie skarbowym do 20. dnia miesiąca następującego po miesiącu, w którym to osiągnąłeś pierwszy w roku podatkowym przychód lub do końca roku podatkowego, jeżeli pierwszy taki przychód został osiągnięty w grudniu roku podatkowego. Wzór wniosku znajdziesz na stronie Wzory Dokumentów. Jest to standardowy wniosek, a US w 99% przypadków nie zakazuje wyboru. Nową formą opodatkowania będziesz rozliczany od 1 stycznia.

WADY I ZALETY SKALI PODATKOWEJ

Skala podatkowa jest najbardziej uniwersalną formą opodatkowania. Zaletą są klarowne zasady i możliwość korzystania z wielu ulg przysługujących podatnikom. Ponadto, obowiązuje kwota wolna od podatku. W Polsce wynosi ona 30.000 złotych i jest stosunkowo niska w porównaniu z krajami dobrze rozwiniętymi (np. 12.500 funtów w Wielkiej Brytanii).

W ostatnich latach kwota wolna od podatku systematycznie rośnie, a rządzący zapowiadają kolejne zmiany. Skala podatkowa jest także korzystnym rozwiązaniem dla osób rozliczających się ze współmałżonkiem lub jako osoby samotnie wychowujące dziecko.

2. Kredyt gotówkowy BNP Paribas – do 200 tys. zł na otwarcie firmy

3. Telefony firmowe w PLAY – od 43 zł brutto

Wadą jest konieczność prowadzenia zaawansowanej ewidencji podatkowej, w której należy przechowywać wszystkie dokumenty ukazujące przychody oraz koszty ich uzyskania. W przypadku dużych firm wymaga to zatrudnienia osoby zajmującej się prowadzeniem księgowości.

Największą wadą jest jednak stosunkowo niski próg przejścia na wyższą stawkę podatkową. W przypadku przekroczenia kwoty 120.000 złotych dochodu rocznego, podatnik będzie zobowiązany do zapłacenia 32-procentowego podatku.

W tych kalkulacjach żaba marek nowak brakuje doliczenia składki zdrowotnej, o której zresztą wspominasz w tabeli. Jeśli składka jest nieodliczalna i inna dla liniówki 4,9%, inna dla skali 9% to powinieneś włączyć to do działania, wynik będzie inny!

Gdy zarobiłam trochę grosza na wynajmie płotu pod banery to rozliczam to na zasadach ogólnych czy jako ryczałt?