Jak przebiega rejestracja do VAT? Zobacz, ile trwa, jak wypełnić VAT-R i jakie dokumenty potrzebujesz, aby zostać czynnym płatnikiem VAT.

Z końcem marca wyszedłem z Akademickich Inkubatorów Przedsiębiorczości, a na początku kwietnia założyłem wraz ze wspólniczką spółkę z o.o. Poniżej opisuję procedurę zostania vatowcem. Po wyborze formy opodatkowania, zgłoszenie do VAT jest jednym z najważniejszych działań. W dodatku czasochłonnym i stresogennym. Nie mniej wszystko dobrze się skończyło, więc spokojnie.

Jeśli otworzyłeś firmę i zastanawiasz się ile trwa rejestracja VAT, to mam dla Ciebie 2 wiadomości: dobrą i złą. Zła wiadomość jest taka, że są miasta w Polsce w których czeka się prawie 3 miesiące. Dobra – mnie udało się załatwić sprawę rejestracji do VAT w miesiąc. Być może Ty dasz radę jeszcze szybciej?

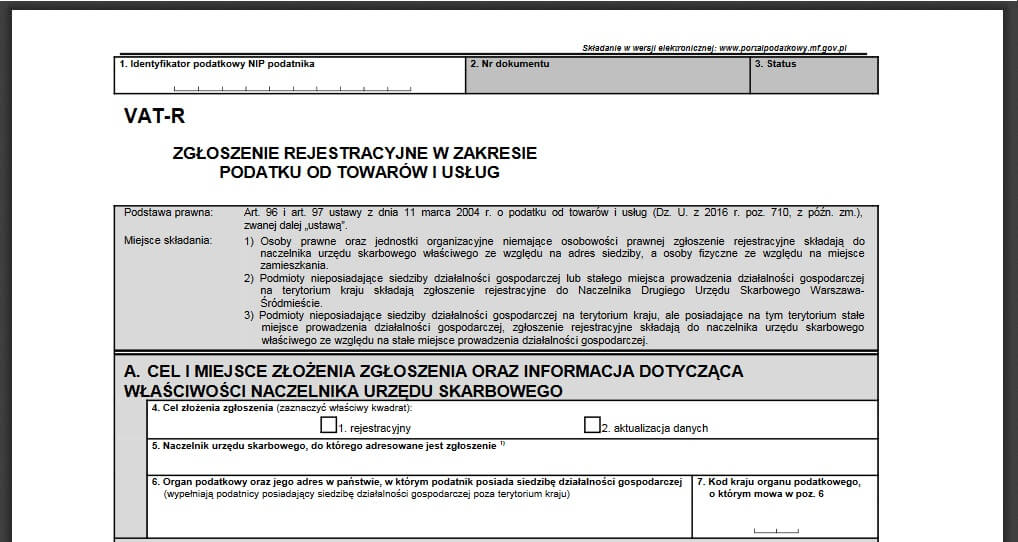

JAK WYPEŁNIĆ WNIOSEK VAT-R?

Jeśli musisz lub chcesz zostać płatnikiem podatku VAT, to Twoim obowiązkiem jest udać się do Urzędu Skarbowego aby oddać formularz zgłoszeniowy VAT-R. W tym miejscu musisz wiedzieć, że:

- Limit obrotów firm zwolnionych z VAT to 200.000 złotych.

- Nowe firmy nie mają możliwości płacenia VAT kwartalnie (raz na 3 miesiące). Jest to super opcja, niestety dostępna dla firm z przynajmniej rocznym stażem.

- Istotna jest wersja formularza VAT-R. Przeważnie na początku roku wychodzi nowy, którego wersję zaznacza się w nawiasie. W 2024 roku obowiązuje formularz VAT-R(17) – do pobrania tutaj.

- Urzędem właściwym dla celów rozliczania się z podatku VAT jest urząd właściwy ze względu na Twoje miejsce zamieszkania (w przypadku działalności gospodarczej) lub miejsce siedziby (w przypadku spółki).

- Po przedłożeniu formularza, nie musisz brać z Urzędu Skarbowego płatnego potwierdzenia zgłoszenia rejestracji jako płatnik VAT. Jest to dosyć istotne, ponieważ takie potwierdzenie kosztuje 170 złotych.

Rubryka B – dane podatnika

Prowadząc jednoosobową działalność gospodarczą jesteś osobą fizyczną i podajesz informacje oznaczone dwoma gwiazdkami (**). W przypadku spółki zaznaczasz kwadracik podatnik niebędący osobą fizyczną i podajesz dane firmowe.

Rubryka C.1 – okoliczności określające obowiązek podatkowy

W tej rubryce jest kilkanaście podpunktów, w których znajdują się informacje z kwadracikami do zaznaczenia. Przy każdym jest napisane czego dotyczą i większość z łatwością zakreślisz lub wykluczysz. Problem mogą sprawić:

- pozycja 26 – zaznacza ją podmiot, który nie jest podatnikiem w rozumieniu art. 15 ustawy o VAT, czyli nie jest osobą prawną, jednostką organizacyjną niemającą osobowości prawnej lub osobą fizyczną wykonującą samodzielnie działalność gospodarczą.

- pozycja 27 – zaznacza ją podatnik, który nie prowadzi firmy.

- Pozycja 28 – zaznacza ją podatnik, który w trakcie rozpoczynania działalności gospodarczej nie posiada prawa do zwolnienia z opodatkowania podatkiem od towarów i usług ze względu m.in. na:

– przewidywaną wysokość obrotów;

– dokonywanie dostaw: wyrobów z metali szlachetnych lub z udziałem tych metali; towarów opodatkowanych podatkiem akcyzowym, z wyjątkiem energii elektrycznej i wyrobów tytoniowych w rozumieniu przepisów o podatku akcyzowym; nowych środków transportu; terenów budowlanych; hurtowych i detalicznych części do pojazdów samochodowych i motocykli;

– świadczenie usług prawniczych oraz usług w zakresie doradztwa, a także usług jubilerskich. - Pozycja 29 – zaznacza ją podatnik korzystający ze zwolnienia przysługującego na mocy art. 113 ust. 1 lub 9 ustawy o VAT (zwolnienie podmiotowe), tzw. mały przedsiębiorca. Warto pamiętać, że podatnik ten nie ma obowiązku rejestrować się jako podatnik VAT, ale składając zgłoszenie rejestracyjne może zostać zarejestrowany jako „podatnik VAT zwolniony” – zarejestrowani podatnicy VAT zwolnieni mogą zamiast rachunków wystawiać faktury (podając na tych dokumentach podstawę prawną zwolnienia – nie dotyczy zwolnienia podmiotowego).

- Pozycja 30 – zaznacza ją podatnik dokonujący sprzedaży wyłącznie zwolnionej od podatku od towarów i usług na podstawie art. 43 ust. 1 (zwolnienie przedmiotowe), z wyłączeniem pkt 3 i art. 82, który nie ma obowiązku rejestrowania się jako podatnik VAT, ale może zostać zarejestrowany jako „podatnik VAT zwolniony”.

- Pozycja 31: zakreśla ją podatnik korzystający ze zwolnienia wymienionego w art. 43 ust. 1 pkt 3 ustawy, czyli rolnik ryczałtowy wykonujący dostawę produktów rolnych pochodzących z własnej działalności rolniczej lub świadczący usługi rolnicze.

- Pozycja 32: zakreśla ją podatnik rezygnujący ze zwolnienia określonego w art. 113 ust. 1 lub 9 – ten, któremu przysługiwało zwolnienie ze względu na wysokość obrotów i który z tego zwolnienia zrezygnował.

- Pozycja 33: zakreśla ją podatnik rezygnujący ze zwolnienia, o którym mowa w art. 43 ust. 1 pkt 3 ustawy, czyli rolnik ryczałtowy.

- Pozycja 34: zakreśla ją podatnik, który traci lub stracił prawo do zwolnienia określonego w art. 113 ust. 1 lub 9 (zwolnienie ze względu na wysokość obrotów).

- Pozycja 35: zakreśla ją podatnik, który wykonuje czynności, o których mowa w art. 113 ust. 13 ustawy, tj. czynności, których wykonywanie nie daje prawa do zastosowania zwolnienia podmiotowego z VAT.

- Pozycja 36: zakreśla ją dostawca nieposiadający siedziby działalności gospodarczej na terytorium kraju, który będzie dokonywał (dokonuje) wewnątrzwspólnotowej sprzedaży na odległość towarów, które w momencie rozpoczęcia wysyłki lub transportu znajdują się na terytorium kraju.

- Pozycja 37: zakreśla ją podatnik, który będzie ułatwiał (ułatwia) dostawy, o których mowa w art. 7a ust. 1 i 2 ustawy.

- Pozycja 38: zakreśla ją podatnik, który będzie ułatwiał (ułatwia) dostawy i świadczenia, o których mowa w art. 109b ust. 1 ustawy

- Pozycja 39: podaje się tutaj datę, od której podatnik będzie korzystał lub już korzysta ze zwolnienia lub od której traci prawo do zwolnienia lub rezygnuje z tego prawa.

- Pozycja 40: obejmuje dane dotyczące obowiązku podatkowego u małych podatników:- pole 1. zaznacza podmiot wybierający metodę kasową, polegającą na tym, że obowiązek podatkowy powstaje z dniem uregulowania całości lub części należności (wyjątek stanowi sytuacja, gdy sprzedaż dokonywana jest na rzecz podatników zwolnionych z VAT, jeżeli należność nie zostanie uregulowana, wówczas obowiązek podatkowy powstaje w terminie 180 dni od daty sprzedaży towaru lub wykonania usługi);

– pole 2. zaznacza podatnik, który traci lub utracił prawo do rozliczania się metodą kasową, czyli podatnik, który stracił status „małego podatnika” z powodu przekroczenia limitu obrotów;

– pole 3. zaznacza podatnik rezygnujący z metody kasowej. - Pozycje 41, 41, 42, 44: wypełniane są tylko przez tych podatników, którzy wybrali metodę kasową, tracą prawo do jej stosowania lub rezygnują z tego prawa (czyli tych, którzy zaznaczyli jeden z kwadratów w pozycji 40). W polach należy wpisać kwartał i rok początku stosowania metody kasowej lub miesiąc/kwartał i rok utraty prawa/rezygnacji z jej stosowania. Podatnik rozliczający VAT w okresach kwartalnych uzupełnia pole 41 i 42, a w przypadku rozliczeń miesięcznych pola 43 i 44.

- Pozycja 45:

– pole 1. zaznacza podatnik wybierający możliwość rozliczania się za okresy kwartalne;

– pole 2. zaznacza podatnik rezygnujący ze składania deklaracji za okresy kwartalne.

Kwartalne rozliczanie VAT przysługuje małym podatnikom zarejestrowanym do VAT przez minimum 12 miesięcy, u których obrót w ciągu roku podatkowego nie przekracza 1 200 000 euro. - Pozycje 46 i 47: pole to wypełnia podatnik rezygnujący z prawa do składania deklaracji kwartalnych, wpisując kwartał i rok ostatnio złożonej deklaracji kwartalnej.

- Pozycja 48:- pole 1. zaznacza podatnik wybierający opodatkowanie usług taksówkowych w formie ryczałtu (zgodnie z art. 114 ust. 1 ustawy);

– pole 2. zaznacza podatnik rezygnujący z opodatkowania usług taksówkowych w formie ryczałtu (zgodnie z art. 114 ust. 4 ustawy);

– pole 3. zaznacza podatnik korzystający ze zwolnienia, o którym mowa w art. 122 ustawy, czyli podatnik wykonujący czynności dostawy, wewnątrzwspólnotowego nabycia i importu złota inwestycyjnego;

– pole 4. zaznacza podatnik rezygnujący ze zwolnienia, zgodnie z art. 123 ustawy; - Pozycje 49 i 50: wypełnia tylko ten podatnik, który świadcząc usługi taksówkarskie, wybiera lub rezygnuje z opodatkowania w formie ryczałtu, wpisując miesiąc i rok wyboru lub rezygnacji z opodatkowania w formie ryczałtu.

Rubryka C.2 – informacje dotyczące składania deklaracji

- Pozycja 51: dotyczy podatników składających lub planujących składać JPK_V7 miesięcznie (rozliczenie VAT w okresach miesięcznych).

- Pozycja 52: dotyczy podatników składających JPK_V7 kwartalnie, którzy zgłosili do urzędu wybór formy kwartalnego rozliczania podatku VAT.

- Pozycja 53: dotyczy podatników składających deklaracje VAT-8, czyli podatników zwolnionych z VAT, którzy dokonują nabycia towarów od kontrahentów z krajów należących do Unii Europejskiej.

- Pozycja 54: dotyczy podatników składających deklaracje VAT-12 w przypadkach, o których mowa w art. 114 ust. 3 ustawy (podatnicy świadczący usługi taksówek osobowych opodatkowane w formie ryczałtu, składający skróconą deklarację podatkową).

- Pozycje 55, 56, 57 i 58: w polach tych podatnik podaje kwartał/miesiąc oraz rok, za który złoży pierwszą deklarację wymienioną w pozycjach od 51 do 54.

Rubryka C.3 – informacje dotyczące wykonywania transakcji wewnątrzwspólnotowych

- Pozycje 59, 60 i 61: zaznaczają podatnicy spełniający warunki określone w opisach.

- Pozycja 59: dotyczy podatników dokonujących transakcji wewnątrzwspólnotowych, w tym:

– WNT;

– WDT;

– importu usług;

– świadczenia usług dla kontrahentów zagranicznych. - Pozycja 60: dotyczy podatników korzystających ze zwolnienia z VAT, dokonujących wewnątrzwspólnotowego nabycia towarów (WNT – rejestracja obowiązkowa po przekroczeniu wartości nabycia wewnątrzwspólnotowego 50 000 zł).

- Pozycja 61: dotyczy podatników korzystających ze zwolnienia z VAT dokonujących świadczenia usług dla kontrahentów z krajów UE lub dokonujących nabycia usług, dla których podatnikiem jest nabywca – ma zastosowanie art. 28b ustawy o VAT.

- Pozycja 62: w polu tym podatnik podaje przewidywaną datę rozpoczęcia realizowania transakcji wewnątrzwspólnotowych, z tytułu których dokonuje rejestracji.

- Pozycja 63: wypełnia podatnik VAT-UE, w przypadku gdy zaprzestanie dokonywania transakcji wewnątrzwspólnotowych, co skutkuje wyrejestrowaniem z VAT-UE.

- Pozycja 64: wypełnia podatnik VAT-UE, w przypadku gdy zaprzestanie dokonywania transakcji wewnątrzwspólnotowych (oznaczy poz. 63).

Rubryka D – wniosek o potwierdzenie zarejestrowania podmiotu jako podatnika VAT

- punkt 65 – zaznacz tak lub nie. Tak oznacza zapłacenie 170 złotych przy składaniu formularza. Mnie potrzebna była informacja z US, że jestem czynnym vat-owcem, ale przez przypadek zaznaczyłem „nie”. Co jak się później okazało było strzałem w dziesiątkę, ale o tym za moment.

Pamiętaj, że zmianę danych w VAT-R musisz zgłosić do 7 dni w Urzędzie Skarbowym. W tym celu wypełnisz ponownie formularz zaznaczając na początku okienko, że jest to aktualizacja danych.

ILE TRA REJESTRACJA VAT – I DLACZEGO TAK DŁUGO?

Do końca 2016 roku było, można by rzec – normalnie. Zakładałeś firmę, składałeś w US w/w formularz i byłeś obligatoryjnie VAT-owcem. Obecnie, po nowelizacji ustawy przez rząd PiS, kontrolerzy skarbowi muszą ręcznie zweryfikować Twoją wiarygodność. Mówiąc wprost – już na starcie jesteś (przez polityków) traktowany jak potencjalny bandyta i złodziej.

Dlatego biuro Twojej firmy odwiedzi inspektor Urzędu Skarbowego i sprawdzi, czy faktycznie prowadzisz tam działalność.Gdzie leży problem? Ano teoretycznie skarbówka ma na to 30 dni, ale już pojawiły się informacje, że owe 30 dni są kwestionowane przez fiskusa. I ludzie czekają po 2-3 miesiące na wpisanie na listę czynnych vatowców.

Co ważne podkreślenia, wirtualne biura, które są coraz częściej wybierane przez freelancerów i start-upy, są jak najbardziej legalne. Choć pojawiają się opinie, że może się to zmienić przy nadgorliwości skarbówki. Wówczas rejestracja do VAT może utknąć w miejscu. Póki co – wirtualne biura są przyjmowane.

Karuzele podatkowe

Politycy postanowili walczyć z oszustwami na VAT, zwanymi też karuzelami podatkowymi. Swego czasu po internecie krążył prześmieszny plakat z Urzędu Skarbowego. Plakat głosił: „sprawdź z kim współpracujesz, bo też możesz zostać przestępcą”. Tak jest w rzeczywistości. Znane są przypadki upadku firm tylko dlatego, że kiedyś tam kupiły lub sprzedały coś firmie, która okazała się oszustwem.

Od teraz każdy przedsiębiorca, zanim podejmie współpracę z kontrahentem musiałby go sprawdzić. Jak i gdzie? Odpowiedzią jest biała księga podatników.

JAK PRZYSPIESZYĆ REJESTRACJĘ VAT CZYNNY?

Aby zostać czynnym vatowcem musisz:

- wypełnić i złożyć w Urzędzie Skarbowym formularz VAT-R,

- przejść pozytywnie weryfikację Twojego biura przez inspektora US,

- zaczekać na wpis na listę vat-owców czynnych.

1. Kiedy złożyć formularz VAT-R?

Polecam zrobić to w ten sam dzień, w którym założyłeś działalność lub uzyskałeś potwierdzenie z KRS o zarejestrowaniu spółki. Im szybciej tym, lepiej.

2. Jak przyspieszyć wizytację inspektorów US?

Przy składaniu wniosku, pan w okienku nie był w stanie powiedzieć kiedy ktoś odwiedzi moje biuro ani czy się ze mną skontaktuje przed przybyciem. W praktyce mogłem więc być akurat poza biurem i co wówczas?

Po tygodniu oczekiwania na inspektora zacząłem tracić cierpliwość. Postanowiłem zadzwonić do mojego Urzędu Skarbowego z… prośbą o kontrolę. Po czterech przekierowaniach udało mi się porozmawiać z działem kontroli. Umówiłem się na wizytację jeszcze tego samego dnia. Czy jakbym zadzwonił wcześniej, to kontrolerzy przyszliby szybciej? A gdybym w ogóle nie zadzwonił?

3. Jak wygląda kontrola firmy przy VAT-R?

Przyszły do biura dwie Panie z formularzem i zadały kilkanaście pytań. Pytania dotyczyły m.in. tego, jak często będziemy użytkować biuro, czy będziemy w nim przyjmować kontrahentów, czy będziemy mieć oznaczenie miejsca prowadzenia firmy (tabliczka na drzwiach, przed budynkiem) itp. Na koniec poprosiły o kopię umowy najmu. Trwało to może z 20 minut.

4. Gdzie sprawdzić czy jest się czynnym VAT-owcem?

Panie z US były u mnie w piątek, więc myślałem że w poniedziałek, ewentualnie we wtorek pojawimy się w systemie. Na tej stronie sprawdzałem status (wystarczy wpisać NIP). Gdy w piątek (7 dni po wizytacji) nie byliśmy oznaczeni jako vatowcy, zacząłem ponownie tracić cierpliwość.

5. Jak przyspieszyć wpisanie na listę czynnych vat-owców?

Po 7 dniach od kontroli zadzwoniłem do skarbówki z pytaniem, kiedy możemy spodziewać się wpisania firmy na listę czynnych vatowców. Pani po drugiej stronie odpowiedziała, że mają na to miesiąc, ale że może to potrwać krócej. I tak minęło kolejnych 7 dni, czyli już 14 od wizyty Pań w biurze.

Interesowało mnie czy wszystko jest w porządku. Podczas wizyty nasze biuro mogło nie spodobać się paniom i mogły uznać że nie nadajemy się do VAT ;) Tylko to chciałem wiedzieć. Zwłaszcza, że przy oględzinach nie usłyszałem ani wszystko w porządku ani oj to nie przejdzie. Jest to dosyć istotne, ponieważ prawo nie zabraniało mi wystawiać faktur (co też czyniłem).

Część moich kontrahentów, którzy nie chcieli zaświadczenia że jestem czynnym VAT-owcem mogłaby nie odzyskać zapłaconego VAT-u. Zadzwoniłem więc ponownie do urzędu, a jako że za każdym razem mówiłem nazwę spółki, więc Pani już mnie kojarzyła. W słowach szczerości oznajmiła, że wprowadzenie notatki z oględzin nie trwa tak szybko (14 dni = szybko).

Skierowała mnie do innego działu, ale tamtejszy telefon nie odpowiadał (pomyślałem, że może właśnie masowo wprowadzają notatki i nie mają czasu odebrać ;) We wtorek z samego rana poszedłem do urzędu, aby zapytać o naszą sprawę. Okazało się, że od poniedziałku popołudnia widniejemy w systemie.

Nie mogę powiedzieć na 100%, czy to mój sposób upominania się okazał się skuteczny, czy po prostu tyle czasu trwała standardowa procedura. Jestem jednak pewny, że następnym razem postąpiłbym tak samo i nie czekał bezczynnie. Kilkanaście miesięcy temu miałem podobny problem z otrzymaniem odpisu stowarzyszenia z KRS. Telefony z prośbą o pilne załatwienie sprawy pomogły.

ILE KOSZTUJE REJESTRACJA DO VAT?

Rejestracja do VAT jest darmowa, ale tylko wówczas, gdy nie chcemy dostać potwierdzenia. Potwierdzenie jest jednak bardzo często potrzebne, aby udowodnić kontrahentom że jest się czynnym vatowcem. Co dziwne, bo działa przecież system elektroniczny online, gdzie firma sama sprawdzić czy podmiot jest vatowcem, czy nie.

Nie mniej ja również potrzebowałem takiego dokumentu z pieczątką urzędnika. Jak już wspomniałem wcześniej, zapomniałem we wniosku zaznaczyć, że chcę otrzymać potwierdzenie. W toku przemyśleń co począć z tym fantem, przypomniało mi się, że prowadząc kiedyś jednoosobową działalność gospodarczą wnioskowałem o zaświadczenie i na pewno nie kosztowało ono 170 złotych…

Jak zmniejszyć koszt potwierdzenia rejestracji do VAT o 90%?

Zaznacz kwadracik „nie” we wniosku VAT-R w pozycji 64, gdzie mowa o chęci uzyskania potwierdzenia zarejestrowania jako podatnika VAT. Po zarejestrowaniu, gdy już wiesz, że jesteś vatowcem, zawnioskuj o zaświadczenie o byciu czynnym vatowcem. Formularz dostaniesz w swoim urzędzie w okienku „zaświadczenia”.

Gdy udałem się do fiskusa aby dostać zaświadczenie o byciu czynnym płatnikiem VAT, pani w okienku powiedziała, że przecież nie chciałem potwierdzenia i że musiałbym zapłacić 170zł. Wytłumaczyłem, że nie chcę potwierdzenia, tylko zaświadczenie, które kosztuje 17 zł (opłata skarbowa) i można je otrzymać w każdej chwili :) Skierowała mnie do okienka obok. Na zaświadczenie czekałem 24h, oszczędzając 153 złote.

OD KIEDY JEST SIĘ CZYNNYM PŁATNIKIEM VAT?

Wiele osób zastanawia się, od kiedy jest się płatnikiem VAT. Czy wystawianie faktur w trakcie ubiegania się o rejestrację do VAT jest legalne?

Odpowiedź jest jasna: tak, możesz działać jako podatnik VAT i wystawiać faktury. Czynnym podatnikiem VAT stajesz się z mocy prawa, a nie na podstawie decyzji urzędnika. Jeśli spełniasz warunki wynikające z art. 15 ustawy o VAT, masz wtedy obowiązek dokumentowania sprzedaży wystawionymi fakturami VAT. Zgodnie z orzecznictwem, dotyczy to również podmiotów jeszcze niezarejestrowanych jak czynny płatnik VAT.

Tak więc jeśli czekasz na rejestrację jako czynny podatnik VAT, masz prawo dokonywać zakupów i w pierwszej deklaracji możesz dokonać odliczenia VAT od faktur zakupowych. Deklarację musisz złożyć zgodnie z terminem, który wskazałeś we wniosku. Nawet wówczas, gdy nie zostałeś jeszcze wpisany na listę czynnych podatników VAT.

Hej :)

Przyspieszenie rejestracji do VAT:

1. Składamy poprawnie wypełniony i podpisany VAT-R (najlepiej skonsultować z dobrym księgowym).

2. Dołączyć kopię tytułów do lokali, gdzie prowadzona jest działalność w przypadku spółki również do siedziby firmy.

3. Krótki opis działalności, np. mam magazyn w którym składuję częsci do komputerów, w przypadku zamówienia, pakuję przesyłkę i wysyłam części do klienta – wiadomo opisujemy to czym się faktycznie zajmujemy pomimo zgłoszonego wcześniej PKD które nie musi pokrywać się w pełni z wykonywaną działalnością (przykładowe zdjęcie magazynu nie zaszkodzi).

W obecnej sytuacji kontrole na miejscu są rzadko przeprowadzane, głównie w uzasadnionych przypadkach.

A ja założyłam JDG w zeszły poniedziałek (11.01), we wtorek złożyłam VAT-R a dzisiaj – poniedziałek tydzień później – już jestem czynnym VATowcem. Być może w powodu koronawirusa, żadnej fizycznej kontroli nie miałam, nikt nie dzwonił, ani nie przyszedł.

Ps. Na pierwszej stronie formularza przykleiłam notatkę z uprzejmą prośbą o sprawne rozpatrzenie sprawy, bo rejestracja jest mi potrzebna do przetargu 2. lutego :)

Można? Można!

Gdybyś, w swoim komentarzu podała jakie PKD ma Twoja DG i do którego US zgłosiłaś rejestrację, to wtedy … .

Można?

Mam pytanie. Założyłem działalność w październiku sprzedając produkty nie objęte przymusem rejestracji jako czynny płatnik vat, korzystałem więc ze zwolnienia na podstawie nie osiągnięcia danego obrotu. Jednak w tym miesiącu, nie będąc tego świadomym sprzedałem dosłownie 3 produkty, przy sprzedaży których muszę być płatnikiem vat, jeszcze dzisiaj się zarejestruje, ale chodzi o to jakie konsekwencje się z tym wiążą i co z tym fantem zrobić?

Zgłoszenie do VAT-R z datą wcześniejszą (przed pierwszą sprzedażą z VAT) + czynny żal. Ale dokładnych informacji udzieli księgowy lub US.

Hej,

Dziękuję za ten wpis

Działalność zarejestrowałam 15.06.22 wybrałam formę opodatkowania na zasadach ogólnych

Faktury (ogólne) miałam wystawione jedynie w lipcu

I ostatnią VAT wystawiłam 31 października, niebędąc wtedy czynnym płatnikiem VAT, formularz rejestracyjny złożyłam 12 listopada

Czy mogę złożyć formularz VAT- R z datą wsteczną?

Pani z Urzędu mówiła, ze wniosek ma błędy, ponieważ wnioskowałam jednocześnie o zgłoszenie do VAT EU

Poradziła, abym złożyła deklarację z datą rozpoczęcia prowadzenia działalności gospodarczej, tj. 15.06. Księgowa powiedziała, ze wtedy musiałabym zmienić faktury z lipca na faktury VAT

Na złożenie deklaracji jpk za miesiąc październik mam czas do 25 listopad, jednak księgowa wskazała, ze w miesiacu październik nie byłam wpisana na listę czynnych podatników VAT, biała lista? i w związku z tym, nie będę mogła odliczyć kwoty VATu na fakturze, która wystawiłam w październiku za ten miesiąc od kosztów. Czy będę zobligowana zapłacić VAT za październik

Czy rejestracja od początku prowadzenia działalności gospodarczej, z datą 15.06 przejdzie razem z formularzem czynny żal ?

Chciałam dać 5 gwiazdek, bo się zdziwiłam dlaczego ma tak mało i teraz już wiem dlaczego. Guzik jest zdizajnowany tak, że nie wiesz, że właśnie dajesz 2 zamiast 5 ✨

Witam,

Wpisałem w internecie (w akcie niemocy): „co jest powodem nie zarejestrowania Vat w terminie”. No i wyszedł ten kapitalny blog, którego jak czytałem to śmiałem się i płakałem na zmianę…..Gratuluję!:)

Widzę, że nauka na tej samej uczelni co moja – wpłynęła na dużą dawkę humoru i dystansu do siebie.

A oto moje doświadczenie:

Po miesiącu czekania na rejestrację (panie od zdjęć już były) podjechałem do US w Dąbrowie Górniczej aby dowiedzieć się o status mojej sprawy. Z rozbrajającym uśmiechem panie odpowiedziały,że w 30 dniu wysłały do mnie pismo,że przedłużają termin nadania czynnego VAT o…….DWA miesiące!!!! Z powodu trwających czynności sprawdzających. Ręce i spodnie(prawie) mi opadły. Ani nie jestem(byłem) karany ani poszukiwany ani trędowaty….Co można sprawdzać w nowo zakładanej Firmie? Na moje stwierdzenie,że nie mogę handlować – pani odpowiedziała: ależ oczywiście,że pan może. A ja na to: Da mi to pani na piśmie???? Bo Premier Morawiecki ostrzega Firmy aby sprawdzały za każdym razem czy kontrahent z którym chcą współpracować był zarejestrowanym, czynnym płatnikiem VAT. No i co? Miesiąc w plecy i następne dwa przede mną…..Oczywiście część transakcji przeprowadziłem – wysyłając równocześnie potwierdzenie US na druku Vat-R ale część nie chciała za mną rozmawiać dopóty, dopóki nie zobaczą na stronie MF,że jestem czynnym Vatowcem.

Do tej pory US w DG uchodził za jeden z bardziej przyjaznych na śląsku podatnikom. Widać i jego objęła „dobra zmiana”.

Jutro zamierzam złożyć oficjalne odwołanie.

zmiana jest raczej dobra

ale trole pod haslem „zeby bylo tak jak bylo” balcza do dzis zeby sie wylozylo i moc powiedziec „a nie mowilem…”

polowa administracji i samorzadow bojkotuje zmiany

wiadomo dlaczego

komputerow coraz wiecej, spraw zalatwic online da sie zalatwic coraz wiecej

zatrudnienie wyborcow pracujacych w urzedach coraz wieksze…

na kogo glosuja urzedasy? na pis?

no zastanowcie sie…

przypomne na dzis: pit 17%, kwota wolna 30k, pierwszy prog oko 120k

za PO bylo 19%, 500PLN? 85k

zeby bylo tak jak bylo?

Obecnie większość kontrahentów ma programy księgowe, co jest praktycznie wymogiem z urzędu, a program sprawdza czy płatnik jest czynny. Wiem z doświadczenia, że firmy nie honorują faktur jeśli firma nie widnieje jako czynny vatowiec. Hurtownicy również nie współpracują z firmami, które nie są czynnymi i tak się zapętla kółko. Zakładasz firmę i leżysz bo nie ma ciebie w systemie, na którym każdy się opiera.

Równie duże kłopoty mają ci , którzy wystawili faktury na koniec swojej działalności, a jak wiadomo na jej wprowadzenie są 3 miesiące. Wystarczy wystawić fakturę z datą 10 kwietnia i 11 zamknąć działalność. Po tej dacie kontrahent wprowadzający fakturę do księgi ma informację, że podatnik wystawiający nie jest czynnym vatowcem.

Naprawdę super ułatwienie obecny rząd zrobił w kierunku drobnej przedsiębiorczości. Duży sobie zawsze poradzi ale mali mogą wyłożyć się bardzo szybko.

Luk :) gratuluję bloga. Bardzo pomocny. Ale czy dobrze zrozumiałam, że pomimo braku wpisu do rejestru vat wystawiałeś swoim kontrahentom faktury z vat?

Cześć. Wiesz może jak wygląda sprawa odnośnie rejestracji siedziby działalności gospodarczej w miejscu zameldowania tj. w mieszkaniu rodzinnym? Jakim dokumentem mogę wtedy poświadczyć prawo do lokalu?

Świetne rady, już nie długo na pewno skorzystam :), a jak wygląda sytuacja z funkcjonowaniem restauracji jeszcze przed kontrolą i rejestracją? Czy mogę „normalnie funkcjonować” tzn. nabijać na kasę fiskalną? Przy otwarciu będzie zależeć mi na czasie, więc każdy dzień jest dla mnie istotny :)

Zależy jaką datę wpisałeś w pozycji 38. Ja wpisałem dzień następny po dniu złożenia deklaracji.

Ja właśnie jestem w tej samej sytuacji. Pod koniec maja złożyłem VAT-R, ale działalność prowadzę od 2 lat. Datę wpisałem od 1 czerwca 2017 (kilka dni po złożeniu VAT-R). Musiałem już wystawić fakturę VAT (2 czerwca), inaczej bym nie miał co jeść. Rozumiem, ze jeśli nie dostanę odmowy, to raczej nie muszę się martwić?

Genialne :) Polak potrafi hehe

Niby chcieli zrobić ułatwienia dla przedsiębiorców, a niestety nie ma żadnych ułatwień, a same utrudnienia :( Obecne przepisy związane z podatkiem VAT są złe. Zamiast ułatwić, to utrudniają ludziom zakładanie i prowadzenie firm :( Już nie mówiąc o składkach ZUS, które są duże :( W Niemczech lepiej prowadzić firmę niż w Polsce, bo tam szybko można założyć firmę i nie ma aż takich utrudnień, jak tutaj.

Pozdrawiam,

Patryk

W Czechach jeszcze łatwiej i taniej :) W Polsce najkorzystniej prowadzić spółkę z o.o. lub fundację, ale to temat na inny wpis.