Wybór formy opodatkowania działalności gospodarczej to decyzja, która wpłynie na finanse Twojej firmy. Którą formę opodatkowania wybrać?

Wybór formy opodatkowania zależy od kilku czynników: formy organizacyjno-prawnej prowadzonej działalności, skali i rodzaju działalności, wielkości zatrudnienia pracowników oraz wysokości przychodów. Płyną z tego faktu dwa wnioski. Pierwszy – niektóre formy opodatkowania działalności gospodarczej nie będą możliwe do wyboru. Drugi – nie każda forma opodatkowania będzie korzystna.

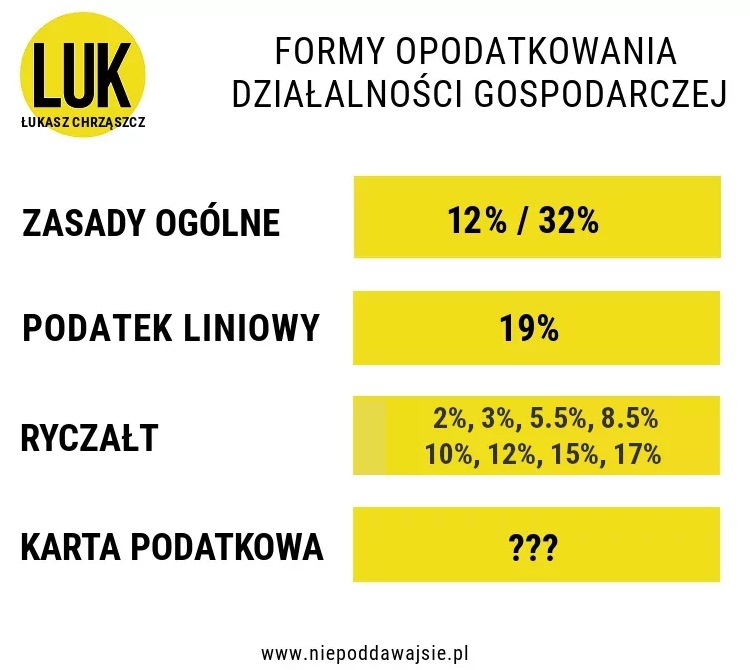

W polskim prawie wyróżniamy 5 form opodatkowania:

- PIT – zasady ogólne (skala podatkowa),

- PIT – podatek liniowy,

- CIT

- ryczałt od przychodów ewidencjonowanych,

- karta podatkowa – nieaktywna na mocy przepisów Polskiego Ładu.

Forma opodatkowania dotyczy podatku dochodowego od osób fizycznych – PIT, oraz podatku dochodowego od osób prawnych – CIT. Podatek CIT płacą spółki kapitałowe, podatek dochodowy PIT pozostałe działalności. Wybór formy opodatkowania ma decydujący wpływ na wysokość stawki podatku dochodowego.

1. Formy opodatkowania firmy – ZASADY OGÓLNE

Zasady ogólne, czyli inaczej skala podatkowa, jest to podstawowa i najczęściej wybierana forma opodatkowania. Zasady ogólne są standardową formą, ponieważ posiada status domyślnej. Jeśli nie określisz żadnej formy opodatkowania działalności, to Urząd Skarbowy weźmie pod uwagę zasady ogólne. Jest to forma opodatkowania, którą może wybrać praktycznie każdy przedsiębiorca.

Stawki podatkowe

Skala podatkowa posiada dwie stawki podatkowe:

- 12%,

- 32%.

Jak widzisz w poniższej tabeli, do czasu osiągania rocznych dochodów w wysokości 120.000 zł, będzie obowiązywała Cię stawka 12%. Gdy kwota dochodu z prowadzonej działalności przekroczy 120.000 zł rocznie, to wejdziesz w stawkę 32%.

-

Podstawa obliczenia podatku w złotych

Podatek wynosi

ponad

do

120.000 zł

12%

Minus kwota zmniejszająca podatek

120.000 zł

14.400 + 32% nadwyżki ponad 120.000 zł

Kwota zmniejszająca podatek – iloczyn kwoty wolnej od podatku oraz stawki najniższego progu podatkowego. W 2024 roku kwota wolna od podatku wynosi 30.000 zł, z kolei najniższy próg podatkowy to 12%. Zatem kwota zmniejszająca podatek to 3600 zł. Ujmuje się ją w rocznym zeznaniu podatkowym, odejmując kwotę od wyliczonego podatku. Dokładną wartość kwoty zmniejszającej podatek określa art. 27 ust. 1a ustawy o podatku dochodowym od osób fizycznych. Kwota zmniejszająca podatek wynosi:

- 300 zł miesięcznie (1/12 z 3600 zł)

Obliczamy wysokość podatku PIT na zasadach ogólnych

Aby obliczyć ostateczny podatek PIT do zapłacenia, należy wykonać kilka działań. Te działania zazwyczaj wykonuje za Ciebie księgowy lub program komputerowy do obliczenia zeznań podatkowych. Warto jednak wiedzieć, co, jak i dlaczego, aby móc optymalizować podatek. Zatem po kolei:

- Najpierw obliczasz dochód, odejmując od przychodów wszystkie koszty, które poniosłeś aby uzyskać przychód.

- Potem obliczasz całkowity dochód roczny. Rozliczając się na zasadach ogólnych, dochody z działalności gospodarczej sumujesz z dochodami z innych źródeł (np. umowy o pracę, umowy cywilnoprawne itd.).

- Następny etap to obliczenie podstawy do opodatkowania. W tym celu od całkowitego dochodu rocznego odejmujesz opłacone składki na ZUS i ulgi od dochodu.

- Kolejny krok to uzyskanie należnego podatku. Wysokość podatku na zasadach ogólnych obliczasz poprzez pomnożenie stawki podatkowej (12% lub 32%) razy podstawę do opodatkowania (wynik z kroku 3).

- Ostatnim punktem jest wyliczenie ostatecznej kwoty podatku. Aby to zrobić, od należnego podatku (wynik z kroku 4) odejmujesz ulgi podatkowe.

Jak i do kiedy rozliczyć podatek dochodowy na zasadach ogólnych?

W przypadku zasad ogólnych możesz wybrać opłacanie podatku dochodowego co miesiąc lub co kwartał. Zaliczki kwartalne przysługują wyłącznie tzw. małym podatnikom oraz osobom, które rozpoczynają działalność gospodarczą.

Kim jest mały podatnik? Zgodnie z definicją zawartą w art. 2 ust. 25 ustawy o VAT, jest to podatnik, u którego wartość sprzedaży nie przekroczyła w roku ubiegłym równowartości 1,2 mln euro. W przypadku prowadzenia biura maklerskiego lub usług doradczych z zakresu funduszy inwestycyjnych, pułap wynosi 45 tys. euro.

Wielu przedsiębiorców zapomina, do kiedy należy uiścić zaliczkę na podatek dochodowy. Przepisy mówią, że należy to uczynić do 20 dnia po miesiącu, za który będzie opłacana zaliczka. W przypadku zaliczki kwartalnej analogicznie, do 20 dnia po miesiącu kończącym kwartał.

Opłacając podatek na zasadach ogólnych, po zakończeniu roku podatkowego musisz złożyć zeznanie roczne PIT-36. Masz na to czas do 30 kwietnia.

Wady i zalety skali podatkowej (zasad ogólnych)

Zasady ogólne (skala podatkowa) posiadają cechy, które determinują to, kiedy warto wybrać tę formę opodatkowania.

|

Skala podatkowa – zalety |

Skala podatkowa – wady |

|

|

Dla kogo podatek na zasadach ogólnych?

Skala podatkowa będzie korzystna dla Ciebie, jeśli:

- osiągasz dochód roczny (nie mylić z przychodem!) poniżej 120.000 zł. Miesięcznie daje to kwotę 10.000 zł dochodu. Do takiej wartości dochodów (przychód minus koszty) opłaca się wybrać zasady ogólne. Biorąc pod uwagę kwotę wolną od podatku, granica opłacalności zasad ogólnych wzrasta.

- Masz wysokie koszty działalności. W tej formie opodatkowania koszty obniżają podatek do zapłacenia.

- Załapujesz się na ulgi podatkowe. Korzystne zwłaszcza dla tych, którzy są na granicy progu 10.000 zł dochodu na miesiąc i rozważają podatek liniowy. Wówczas skorzystanie z ulg obniży podatek do zapłacenia.

- Masz szansę dostać kredyt podatkowy.

- Jesteś żonaty/zamężna i opłaca Ci się rozliczyć wspólnie ze współmałżonkiem.

- Jeśli osiągniesz dochód roczny poniżej 30.000 zł, to skorzystasz z kwoty wolnej od podatku i w ogóle nie zapłacisz PIT.

Zgłoszenie i zmiana formy opodatkowania

Zasady ogólne wybierasz podczas rejestracji firmy na wniosku CEIDG-1 (pole 18). Jeśli chcesz zmienić formę opodatkowania na zasady ogólne, możesz to zrobić począwszy od 20 dnia następującego po miesiącu, którym osiągnąłeś pierwszy przychód w nowym roku podatkowym.

Wzór CEIDG-1 oraz wzór oświadczenia o zmianie formy opodatkowania znajdziesz we wzorach dokumentów (patrz menu główne). Nie musisz nic zgłaszać, jeśli w nowym roku nie chcesz zmieniać formy opodatkowania.

2. Formy opodatkowania działalności gospodarczej – PODATEK LINIOWY 19%

Podatek liniowy charakteryzuje się jedną stawką podatkową wynoszącą 19% bez względu na osiągnięty dochód. Może z niego skorzystać większość działalności.

Zaliczki na podatek liniowy wnosi się na odpowiednie konto Urzędu Skarbowego analogicznie jak w przypadku zasad ogólnych. Nie składasz przy tym żadnych deklaracji, a jedynie robisz przelew podatkowy. Zapłata podatku musi nastąpić do 20 dnia miesiąca po okresie rozliczeniowym. Gdy ostatni dzień zapłaty podatku przypada w weekend lub dzień wolny od pracy, wówczas zaliczkę musisz uiścić do najbliższego dnia roboczego.

Wady i zalety podatku liniowego

|

Podatek liniowy – zalety |

Podatek liniowy – wady |

|

|

Obliczamy wysokość podatku liniowego PIT

Aby obliczyć ostateczny podatek liniowy PIT do zapłacenia, także musisz wykonać kilka działań. Warto je wykonać, aby porównać różnice między podatkiem liniowym i zasadami ogólnymi. Do dzieła:

- Najpierw obliczasz dochód, odejmując od przychodów wszystkie koszty, które poniosłeś aby uzyskać przychód.

Uwaga! Podatek liniowy rozlicza się na osobnym formularzu PIT-36L, dlatego nie sumujesz dochodów z działalności z dochodami z innych źródeł, które rozlicza się na formularzu PIT-36. - Następny etap to obliczenie podstawy do opodatkowania. W tym celu od dochodu odejmujesz opłacone składki ZUS dla firmy i ulgi od dochodu.

- Kolejny krok to uzyskanie należnego podatku. Wysokość podatku na zasadach ogólnych obliczasz poprzez pomnożenie stawki podatkowej 19% razy podstawę do opodatkowania (wynik z kroku 2).

Dla kogo podatek liniowy?

Podatek liniowy jest korzystny dla wybranej grupy przedsiębiorców. Ta forma opodatkowania będzie atrakcyjna dla Ciebie, jeśli:

- osiągasz dochody powyżej ok. 190.000 zł rocznie,

- posiadasz wysokie koszty działalności, które ostatecznie obniżą należny podatek,

- nie opłaca Ci się rozliczać ze współmałżonkiem lub jesteś singlem,

- nie podlegasz pod większość ustawowych ulg.

Jak założyć firmę? – CEIDG krok po kroku

Książki, które warto przeczytać – przed i po otwarciu firmy

Zgłoszenie i rozliczanie podatku liniowego

Podobnie jak w przypadku zasad ogólnych, podatek liniowy wybierasz podczas rejestracji firmy na wniosku CEIDG-1 (pole 18). Jeśli chcesz zmienić formę opodatkowania na podatek liniowy, musisz to zrobić do 20. dnia miesiąca następującego po miesiącu, w którym to osiągnąłeś pierwszy w roku podatkowym przychód lub do końca roku podatkowego, jeżeli pierwszy taki przychód został osiągnięty w grudniu roku podatkowego. Nie musisz pisać zgłoszenia, jeśli w nowym roku nie chcesz zmieniać formy opodatkowania działalności gospodarczej na inną. Zeznanie roczne składasz do 30 kwietnia na druku PIT-36L.

3. Formy opodatkowania spółki – CIT

CIT jest podatkiem płaconym przez spółki prawa handlowego: spółkę akcyjną, spółkę z o.o. i nową Prostą Spółkę Akcyjną. Osoby prowadzące jednoosobową działalność gospodarczą nie mają możliwości opłacania podatku CIT, ponieważ są osobami fizycznymi. Spółki kapitałowe to z kolei osoby prawne.

Stawki podatkowe

W przypadku podatku CIT masz do dyspozycji dwie stawki podatkowe: 9% i 19%. Ustawodawca dokładnie określił, które podmioty mogą skorzystać ze stawki preferencyjnej:

|

Stawka podatku |

Wymogi |

|

9% |

|

|

19% |

|

Z możliwości opodatkowania dochodów spółki stawką 9% nie skorzystają nowe spółki:

- które zostały utworzone w wyniku przekształcenia spółki osobowej lub jednoosobowej działalności gospodarczej w spółkę kapitałową,

- do których wniesiono na poczet kapitału wkład niepieniężny (aport) w postaci uprzednio prowadzonego przez siebie przedsiębiorstwa lub części przedsiębiorstwa.

Wady i zalety

Aby płacić podatek CIT, należy przede wszystkim nie zakładać jednoosobowej działalności gospodarczej, lecz spółkę prawa handlowego. W przypadku mniejszych działalności w grę wchodzi spółka z ograniczoną odpowiedzialnością (spółka z o.o.), w przypadku większych np. spółka akcyjna. Pisząc o wadach i zaletach podatku CIT, należałoby skonfrontować cechy spółek i jednoosobowych działalności gospodarczych.

Podwójne opodatkowanie

Do istotnych wad podatku CIT i należy fakt, że spółka jest opodatkowania podwójnie. Najpierw płaci się podatek CIT od dochodu spółki, a następnie dochód który pozostał do dyspozycji wspólników również jest obłożony podatkiem PIT. Są jednak sposoby, aby ten proceder łatwo zoptymalizować.

Optymalizacja podatków i opłat

Całościowo spółka z o.o. dalej o wiele większe możliwości ochrony kapitału jak i płacenia niższych podatków, aniżeli JDG. Spółka z o.o. jest także jednym ze sposobów na legalne ominięcie ZUS-u.

Opłacanie podatku CIT

Podatek CIT płaci się od dochodu, a więc koszty prowadzenia działalności odejmuje się od przychodu, co sumarycznie zmniejsza ostateczny podatek. Termin zapłaty zaliczki na CIT mija 20 dnia każdego miesiąca za miesiąc lub kwartał poprzedni. Zeznanie roczne składa się na formularzu CIT-8 w okresie do 3 miesięcy od zakończenia roku podatkowego.

4. Formy opodatkowania – RYCZAŁT

Jest to najlepsza forma opodatkowania, niestety niedostępna dla większości działalności gospodarczych.

Ryczałt od przychodów ewidencjonowanych jest atrakcyjną formą opodatkowania, niemniej dostępną tylko dla nielicznych firm. Podstawowe dwa warunki:

- prowadzenie firmy w formie jednoosobowej działalności gospodarczej lub spółki cywilnej (spółki z o.o. i spółki akcyjne nie mogą rozliczać się ryczałtem),

- przychód z działalności w poprzednim roku podatkowym nie może przekraczać równowartości 2 000 000 euro.

Jak sama nazwa wskazuje, podatek ryczałtowy płaci się od przychodu, a nie od dochodu. Oznacza to, że koszty działalności nie obniżą podatku. Czy jest to korzystne? I tak, i nie. Istotne jest to, czy Twoja działalność generuje duże, czy małe koszty. Ważna jest także stawka podatku, jaką przyjdzie Ci płacić.

Stawki podatku zryczałtowanego

Podatek zryczałtowany od przychodów posiada 8 stawek podatkowych: 2%, 3%, 5.5%, 8.5%, 10%, 12.5%, 15% i 17%. To, jaką stawką zostanie opodatkowany przychód Twojej firmy nie zależy od Ciebie, lecz od ustawy o zryczałtowanym podatku dochodowym. Są w niej wymienione rodzaje działalności podlegające pod dane stawki.

Podatki w gastronomii – jak ugryźć VAT

Książki dla managera restauracji – 13 pozycji

Ryczałt 2%

Stawka stosowana dla przychodów ze sprzedaży przetworzonych w sposób inny niż przemysłowy produktów roślinnych i zwierzęcych, o których mowa w art. 20 ust. 1c ustawy o podatku dochodowym od osób fizycznych.

Ryczałt 3%

- działalność gastronomiczna, z wyjątkiem przychodów ze sprzedaży napojów o zawartości powyżej 1,5% alkoholu,

- działalność usługowa w zakresie handlu,

- działalność rybaków morskich i zalewowych w zakresie sprzedaży ryb i innych surowców z własnych połowów, z wyjątkiem konserw oraz prezerw z ryb i innych surowców z połowów,

- odpłatne zbycie składników majątku związanych z działalnością gospodarczą (poza nieruchomościami, które są opodatkowane podatkiem 10%),

- usługi związane z produkcją zwierzęcą (z wyjątkiem usług weterynaryjnych),

- odpłatne zbycie ruchomych składników majątku przedsiębiorstwa w spadku.

- niektóre dotacje i subwencje,

- odsetki od środków na rachunkach bankowych związanych z prowadzoną działalnością gospodarczą,

- umorzone lub przedawnione zobowiązania,

- świadczenia w naturze i inne nieodpłatne świadczenia,

- wynagrodzenie płatników.

Ryczałt 5.5%

- prowadzenia działalności wytwórczej,

- roboty budowlane lub przewóz ładunków taborem samochodowym o ładowności powyżej 2 ton,

- odpłatne zbycie świadectw pochodzenia, o których mowa w art. 14 ust. 2 pkt 14 ustawy o podatku dochodowym od osób fizycznych.

- z działalności handlowej w zakresie sprzedaży:

– jednorazowych biletów komunikacji miejskiej,

– znaczków do biletów miesięcznych,

– znaczków pocztowych,

– żetonów i kart magnetycznych do automatów.

Ryczałt 8.5%

- działalności usługowe, w tym gastronomiczne w zakresie przychodów ze sprzedaży napojów o zawartości powyżej 1,5% alkoholu (z wyjątkiem wymienionej niżej jako objętej stawką 5,5% lub 3%),

polegających na wytwarzaniu przedmiotów (wyrobów) z materiału powierzonego przez zamawiającego. - prowizja uzyskana przez komisanta ze sprzedaży na podstawie umowy komisu,

- prowizja uzyskana przez kolportera prasy na podstawie umowy o kolportaż prasy,

- zwalczanie pożarów i zapobiegania im,

- edukacja (PKWiU dział 85) jeśli nie są świadczone w ramach wolnych zawodów,

- działalność bibliotek, archiwów, muzeów oraz pozostałych usług w zakresie kultury (PKWiU dział 91),

- o których mowa w art. 14 ust. 2 pkt 12 ustawy o podatku dochodowym.

Ryczałt 10%

- odpłatne zbycie praw majątkowych lub nieruchomości będących:

– środkami trwałymi albo wartościami niematerialnymi i prawnymi, podlegającymi ujęciu w wykazie środków trwałych oraz wartości niematerialnych i prawnych,

– składnikami majątku, o których mowa w art. 22d ust. 1 ustawy o podatku dochodowym, z wyłączeniem składników, których wartość początkowa, ustalona zgodnie z art. 22g ustawy o podatku dochodowym, nie przekracza 1 500 zł,

– składnikami majątku, które ze względu na przewidywany okres używania równy lub krótszy niż rok nie zostały zaliczone do środków trwałych albo wartości niematerialnych i prawnych,

– składnikami majątku stanowiącymi spółdzielcze prawo do lokalu użytkowego lub udział w takim prawie, które nie podlegają ujęciu w wykazie środków trwałych oraz wartości niematerialnych i prawnych,

– składnikami majątku przedsiębiorstwa w spadku - bez względu na okres ich nabycia, nawet jeżeli przed zbyciem zostały wycofane z pozarolniczej działalności gospodarczej, a pomiędzy pierwszym dniem miesiąca następującego po miesiącu, w którym składnik majątku został wycofany z działalności i dniem jego zbycia nie upłynęło sześć lat.

Ryczałt 12% / 8.5%

W tym przypadku stawki 12% i 8.5% dotyczą tych samych działalności. Stawkę 8.5% nalicza się do przychodu poniżej 100 tys. zł. Od nadwyżki płaci się stawkę 12%:

- przychody o których mowa w art. 6 ust. 1a,

- przychody o których mowa w art. 14 ust. 2 pkt 11 ustawy o podatku dochodowym,

- ze świadczenia usług związanych z zakwaterowaniem (PKWiU dział 55),

- ze świadczenia usług wynajmu i obsługi nieruchomości własnych lub dzierżawionych (PKWiU 68.20.1),

- z wykonywania usług w zakresie badań naukowych i prac rozwojowych (PKWiU dział 72),

- z wynajmu i dzierżawy:

– samochodów osobowych i furgonetek, bez kierowcy (PKWiU 77.11.10.0),

– pozostałych pojazdów samochodowych (z wyłączeniem motocykli), bez kierowcy (PKWiU 77.12.1),

– środków transportu wodnego bez załogi (PKWiU 77.34.10.0),

– środków transportu lotniczego bez załogi (PKWiU 77.35.10.0),

– pojazdów szynowych (bez obsługi) (PKWiU 77.39.11.0),

– kontenerów (PKWiU 77.39.12.0),

– motocykli, przyczep kempingowych i samochodów z częścią mieszkalną, bez kierowcy (PKWiU 77.39.13.0),

– własności intelektualnej i podobnych produktów z wyłączeniem prac chronionych prawem autorskim (PKWiU 77.40),

– ze świadczenia usług pomocy społecznej z zakwaterowaniem (PKWiU dział 87), innych niż świadczone w ramach wolnych zawodów.

Ryczałt 15%

- usługi parkingowe,

- zakwaterowanie,

- w zakresie oprogramowania,

- fotograficzne,

- reprodukcja komputerowych nośników informacji,

- doradztwo w zakresie sprzętu komputerowego,

- obsługa centrali radio-taxi,

- pośrednictwo w sprzedaży hurtowej,

- pośrednictwo w sprzedaży hurtowej samochodów osobowych oraz części i akcesoriów do nich,

- pośrednictwo sprzedaży motocykli oraz części i akcesoriów do nich.

Ryczałt 17%

Stawka 17% to ryczałt dla lekarzy, prawników, tłumaczy i nauczycieli. Są to osoby wykonujące tak zwane wolne zawody. Stawka ryczałtu 17% obowiązuje dla:

- lekarzy,

- lekarzy stomatologów,

- weterynarzy,

- techników dentystycznych,

- felczerów, położne, pielęgniarki,

- tłumaczy,

- nauczycieli w zakresie świadczenia usług edukacyjnych polegających na udzielaniu lekcji na godziny.

Obliczamy wysokość należnego podatku od przychodów ewidencjonowanych

W celu obliczenia podatku PPE, musisz wykonać kilka działań. Jest ich mniej, aniżeli w przypadku innych form opodatkowania. Zatem po kolei:

- Pierwszy etap to obliczenie podstawy do opodatkowania. W tym celu od przychodu odejmujesz ulgi od dochodu.

- Kolejny krok to uzyskanie należnego podatku. Wysokość podatku PPE obliczasz poprzez pomnożenie stawki podatkowej (2%, 3%, 5.5%, 8.5%, 10%, 12.5%, 15% lub 17%) razy podstawę do opodatkowania.

- Ostatni punkt to ustalenie ostatecznej kwoty podatku. Aby to zrobić, od należnego podatku odejmij należne ulgi podatkowe.

Wady i zalety

Zapoznaj się z tabelką prezentującą wady i zalety ryczałtu.

|

Ryczałt – zalety |

Ryczałt – wady |

|

|

Dla kogo korzystny będzie ryczałt?

Podatek w formie ryczałtu korzystny, jeśli:

- masz niskie koszty działalności. W tej formie opodatkowania koszty nie obniżają podatku.

- Chcesz ograniczyć koszty księgowe. Na ryczałcie nie trzeba prowadzić KPiR.

- Masz szansę dostać kredyt podatkowy.

- Jesteś singlem.

- Jeśli osiągniesz dochód z dzierżawy lub najmu prywatnego, który nie przekroczył 100.000 euro rocznie.

Zgłoszenie

Chęć opłacania ryczałtu ujmujesz w CEIDG. Jeżeli przy wpisie do CEIDG nie wybierzesz tej formy opodatkowania, możesz ją jeszcze określić. W tym celu nie później niż w dniu uzyskania pierwszego przychodu złóż pisemne oświadczenie do urzędu skarbowego. Jeżeli nie zgłosisz likwidacji działalności lub w trakcie nie wybierzesz innej formy opodatkowania, dla US ciągle prowadzisz działalność opodatkowaną ryczałtem.

Ryczałt od przychodów ewidencjonowanych rozlicza się w deklaracji rocznej PIT-28. Zaliczki miesięczne lub kwartalne opłacasz do 20 dnia miesiąca następującego po okresie, za który jest opłacany podatek. Skrót podatku w przelewie bankowym to PPE.

5. Formy opodatkowania – KARTA PODATKOWA

Karta podatkowa to najprostsza forma opodatkowania. Nie musisz prowadzić żadnych ksiąg ani obliczać zaliczek na podatek dochodowy. Jesteś zobowiązany jedynie do wystawiania faktur i rachunków na żądanie klienta. W tym miejscu kończą się dobre wieści, gdyż kartę podatkową mogą wybrać bardzo nieliczne działalności.

UWAGA! Na mocy przepisów Polskiego Ładu nie można już wybrać karty podatkowej jako formy opodatkowania. Pozostała część tego punktu dotyczy tylko tych, którzy już korzystają z karty podatkowej.

- Wszyscy Twoi pracownicy muszą być zatrudnieni na umowę o pracę.

- Nie możesz korzystać z usług innych przedsiębiorstw i zakładów.

- Nie możesz wytwarzać towarów opodatkowanych akcyzą.

- Twój małżonek nie może prowadzić działalności w tym samym zakresie.

- Nie możesz prowadzić innej pozarolniczej działalności gospodarczej.

Dla kogo karta podatkowa

Karta podatkowa jest przeznaczona głównie dla działalności usługowych i wytwórczo-usługowych, prowadzonych przez osoby fizyczne (odpadają spółki kapitałowe) w formie JDG, spółek cywilnych i wolnych zawodów:

- wszelkie usługi: kowale, zegarmistrzowie, ślusarze itd.,

- handel detaliczny żywnością i napojami,

- handel detaliczny wyrobami tytoniowymi,

- sprzedaż kwiatów,

- handel detaliczny artykułami nieżywnościowymi (wyjątek stanowią paliwa, środki transportu i artykuły objęte koncesją),

- usługi gastronomiczne, w tym sprzedaż posiłków domowych w mieszkaniach (gdy nie sprzedajesz napojów o zawartości alkoholu powyżej 1,5%),

- transport z wykorzystaniem jednego pojazdu,

- usługi rozrywkowe,

- wolne zawody w zakresie ochrony zdrowia ludzi i zwierząt,

- opieka domowa nad dziećmi i osobami starszymi,

- korepetycje.

Pełny spis działalności znajduje się w art. 23 ust. 1 ustawy o zryczałtowanym podatku dochodowym.

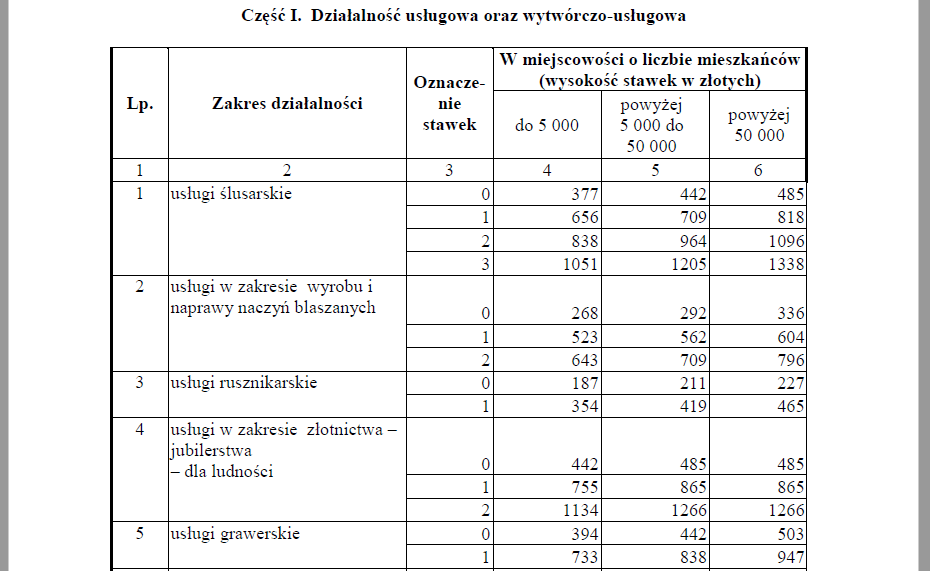

Stawka podatku przy karcie podatkowej

W tym momencie zaczyna się rosyjska ruletka. Konkretną stawkę na dany rok ustala bowiem Urząd Skarbowy, biorąc pod uwagę:

- rodzaju prowadzonej działalności,

- liczby zatrudnionych pracowników,

- liczby mieszkańców miejscowości, w której jest prowadzona działalność,

- wieku podatnika.

Dlatego stawki w różnych miastach różnią się od siebie.

Wady i zalety

|

Karta podatkowa – zalety |

Karta podatkowa – wady |

|

|

Podatek jest opłacany niezależnie od uzyskanych przychodów, dlatego w jednym przypadku może to być zaleta, a w innym przypadku wada.

Dla kogo korzystna karta podatkowa?

Podatek w formie karty podatkowej mogłeś rozważyć, jeśli:

- miałeś niskie koszty działalności. W tej formie opodatkowania koszty nie obniżają podatku.

- Chciałeś ograniczyć koszty księgowe. Karta podatkowa nie wymaga prowadzenia KPiR.

- Prowadziłeś działalność wytwórczą lub naprawczą.

- Wykonywałeś wolny zawód.

Zgłoszenie i opłacanie

Wybór karty podatkowej jako formy opodatkowania działalności gospodarczej określasz składając formularz PIT-16 do 20 stycznia, gdy zaczynasz prowadzić firmę od 1 stycznia. Jeśli zaczynasz działalność w trakcie roku, musisz złożyć formularz przed rozpoczęciem prowadzenia firmy. Wniosku nie musisz zanosić osobiście, wystarczy że dołączysz go do wpisu CEIDG. Gdy naczelnik orzeknie, że Twoja działalność nie podlega pod kartę podatkową, otrzymasz decyzję odmowną.

Termin na zapłacenie podatku ustalono do 7-ego dnia następnego miesiąca za miesiąc poprzedni (za grudzień podatek należy wpłacić do 28 grudnia). Deklarację roczną składasz do 31 stycznia na formularzu PIT-16A.

Jaką formę opodatkowania wybrać – PODSUMOWANIE

Nie każdy może pozwolić sobie na komfort wyboru formy opodatkowania. Spółki kapitałowe, tj. spółka z o.o. i spółka akcyjna oraz inne, muszą rozliczać się z podatku CIT. Stawki wynoszą więc 9% lub 19%. O wiele większe pole manewru mają osoby fizyczne prowadzące działalność gospodarczą, spółkę cywilną lub uprawiającą wolny zawód. Ważne jest wybranie takiej formy opodatkowania, która pozwoli płacić niższe podatki.

Jeśli wykonujesz wolny zawód lub świadczysz usługi, to możesz skorzystać z atrakcyjnych stawek ryczałtu. Zwłaszcza wtedy, gdy nie generujesz dużych kosztów i możesz liczyć na stałe przychody.

2. Kredyt gotówkowy BGŻ Paribas – do 200 tys. zł na otwarcie firmy

3. Telefony firmowe w PLAY – od 43 zł brutto

4. inFakt – księgowość i fakturowanie online

W przypadku podatku liniowego i zasad ogólnych, granica korzyści przebiega na linii osiąganych dochodów. Gdy firma zarabia powyżej ok. 190.000 zł rocznie, to korzystniejszy jest podatek liniowy. Zapłacisz wówczas 19% podatku zamiast 32% biorąc pod uwagę kwotę wolną od podatku. Będąc na granicy dochodów, musisz wziąć pod uwagę czynniki prywatne, które mogą wpłynąć na ulgi podatkowe. Ulgi podatkowe i możliwość rozliczania się ze współmałżonkiem to korzyści zasad ogólnych.

Bardzo rzetelnie napisany artykuł, wyjaśnione w punktach kwestie zakładania działalności. Ma Pan bardzo szeroką wiedzę i potrafi przekazać to merytorycznie. Jeżeli mogę coś doradzić jako przedsiębiorca, który swoją firmę prowadzi od 6 lat. Moim zdaniem każdy młody przedsiębiorca powinien również na początku podjąć współpracę z księgową. Samemu to za dużo zachodu wszystko mieć poukładane od A do Z. Teraz współpracuje z Panią Edytą Cyburt mającą własne Biuro Rachunkowe. Bardzo konkretna, posiadająca wiedzę kobieta, która ma do czynienia z małymi z biznesami i zajmuje się moją księgowością. Oczywiście, że jak się zagłębicie bardziej w tajniki finansów będzie Wam później łatwiej się poruszać w papierach i deklaracjach do ZUS’u i US ale na początek warto mieć księgową.